Ceci est un éditorial d’opinion de Dan Ashmore, analyste financier, journaliste et contributeur à Bitcoin Magazine.

L’Europe

Dans les cercles financiers et macroéconomiques, on a parfois l’impression que les États-Unis sont le seul pays au monde. Les données sur l’inflation sont acceptées comme lecture de l’IPC aux États-Unis Le marché boursier est le S&P 500. La devise est le dollar toujours dominant.

Sur cette note, vous n’avez pas besoin que je vous dise que l’environnement du marché en ce moment aux États-Unis est épouvantable. L’inflation atteint des sommets en 40 ans, la Réserve fédérale oscille entre belliciste et super-hawkish tandis que le sentiment est en chute libre.

Cependant, en regardant tout ce chaos en tant qu’Européen, quelque chose saute aux yeux. Bien qu’il soit choquant de voir à quel point les choses vont mal aux États-Unis, ce qui est encore plus terrifiant, c’est que c’est pire en Europe. On a l’impression que la probabilité d’une crise augmente de jour en jour, c’est-à-dire si nous n’en sommes pas déjà dans une. Et d’un point de vue holistique, cela résume pourquoi Bitcoin pourrait offrir une solution pour l’avenir.

Zone euro

La semaine dernière, 1 $ est devenu plus précieux que 1 € pour la première fois de l’histoire. Alors que les Américains luttent pour faire face à une inflation de 9,1 %, au moins leur dollar s’apprécie par rapport à l’euro. Et bien que ce soit une mauvaise nouvelle pour les exportations américaines, un affaiblissement de l’euro et un raffermissement du dollar causent de réels problèmes aux Européens – et sont également corrélés à un affaiblissement des devises de nombreuses économies émergentes.

Un affichage peut-être plus illustratif de la force du dollar est celui de l’indice DXY, qui mesure la valeur du dollar par rapport à un panier de devises étrangères (ce panier comprend également l’euro). Le DXY a connu une poussée absolue cette année, comme le montre le graphique ci-dessous.

Pourquoi le dollar est-il si fort ?

En période d’incertitude, les investisseurs abandonnent les actifs risqués et fuient vers la sécurité. Cela signifie que les actifs volatils connaissent une vague de ventes tandis que les actifs refuges tels que les liquidités et l’or connaissent des rentrées. Mais toutes les espèces ne sont pas égales. Et dans l’univers fiat, une devise est clairement la reine de toutes : le dollar américain.

Maintes et maintes fois tout au long des crises économiques, lorsque l’économie vacille et que les investisseurs évitent le risque, le dollar s’apprécie en raison de son statut de monnaie de réserve mondiale. Étant la plus forte de toutes les monnaies fiduciaires, elle prospère au milieu des turbulences du marché et des temps incertains.

Ne cherchez pas plus loin que mars 2020, un exemple extrême de la façon dont l’incertitude et la peur peuvent soudainement faire basculer les marchés. Il est devenu clair à ce moment que la pandémie de COVID avait plus d’impact qu’on ne le pensait initialement, l’OMS la déclarant une pandémie le 11 mars 2020. Au cours d’une période de 10 jours, le dollar a bondi de 8 %.

Avilissement monétaire

Ainsi, le dollar a en fait été immensément fort au cours de la période actuelle, malgré un avilissement massif – une démonstration de force typique des récessions.

Cependant, le graphique ci-dessous montre que cette force du dollar est seulement relatif aux autres monnaies fiduciaires. Lorsqu’ils sont comparés à des biens réels – essence, œufs, poitrines de poulet et pain, disons -, il faut un nombre toujours croissant de dollars pour acheter ces biens.

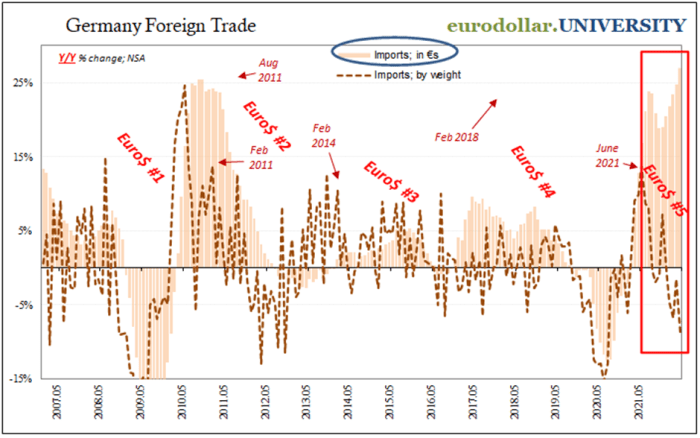

Si vous êtes américain, vous êtes probablement conscient des difficultés que cela cause, car les salaires ont du mal à suivre les hausses de prix et le niveau de vie baisse à travers le pays. Imaginez maintenant que vous soyez européen, avec votre monnaie qui chute encore plus face au dollar, alors que vous luttez toujours contre des niveaux d’inflation similaires. La dessous est un excellent graphique de Jeffrey Snider démontrant que les Allemands ont payé 35 % de plus pour 9 % d’importations en moins. C’est une statistique assez sauvage qui met en évidence l’ampleur des mouvements ici et le sort de l’Europe.

Économies émergentes

Que diriez-vous d’un pays comme l’Équateur ? Je l’ai visité le mois dernier, au cours duquel des manifestations ont éclaté sur une variété de questions, y compris le coût de la vie. Les voies de transport ont été bloquées car les approvisionnements alimentaires ont été coupés des villes, les prix grimpant à des niveaux à peine croyables. Cinq personnes ont été tuées, des incendies ont été incendiés dans tout le pays et des millions de dollars de dommages ont été causés à une économie déjà dans un état désastreux – et est probablement maintenant confrontée à un coup dur à long terme pour l’industrie touristique en plein essor pour laquelle elle s’était battue si dur. cultiver.

C’est effrayant. Des gens qui meurent, des troubles de masse, des troubles politiques – c’est une réalité déchirante de la situation dans laquelle nous nous trouvons avec l’inflation qui resserre son emprise.

Oh, et l’Équateur utilise le dollar américain, suite à l’effondrement de leur sucremonnaie en 1999, victime de la sale habitude humaine de l’hyperinflation.

Avec une inflation qui approche désormais les deux chiffres aux États-Unis et en Europe, est-il absurde d’imaginer bientôt des scènes comme les manifestations équatoriennes dans ces régions ?

Les inquiétudes de la zone euro

Mais revenons à l’Europe. N’oublions pas qu’il s’agit d’une région qui a subi sa propre crise monétaire il y a moins de dix ans, alors qu’il y avait de sérieux doutes quant à la pérennité de l’euro.

En tant qu’Irlandais, je suis bien conscient de notre contribution à ce gâchis. Nous avons enduré l’une des pires crises bancaires de l’histoire. Pour illustrer cela pour les lecteurs américains, le gouvernement irlandais a été contraint de nationaliser Anglo Irish Bank en 2009 lorsqu’il a été révélé qu’ils avaient 34 milliards d’euros de pertes (en dollars de janvier 2009 – qui s’élèvent à 50,5 milliards de dollars aujourd’hui).

Pour le contexte, l’économie américaine est 60 fois plus grande que celle de l’Irlande, une petite île dans l’Atlantique avec une population de seulement 5 millions de personnes. En multipliant les 50,5 milliards de dollars de pertes de cette banque par 60, on obtient 3 000 milliards de dollars. Lehman Brothers – dont vous avez peut-être entendu parler comme l’affiche de la faillite bancaire – a sombré avec 619 milliards de dollars de dettes, soit un cinquième de ce chiffre de 3 000 milliards de dollars.

Nous, les Irlandais, étions mauvais, mais c’était pire ailleurs. À 5 000 kilomètres à l’est de nous (ou un peu plus de 3 000 milles, pour vous les Américains), les clients de Bank of Cyprus avaient 47,5 % de tous les dépôts supérieurs au montant assuré de 100 000 € confisqués dans ce qu’on appelait un «bail-in» afin de consolider les pertes bancaires – quelque chose qui, dans le contexte d’un portefeuille bitcoin, serait incompréhensible. De nouvelles restrictions ont été mises en place dans tout le pays pour empêcher une ruée massive sur les banques.

La Grèce a peut-être été la pire de toutes, avec une fausse déclaration systémique de la dette publique et des déficits couvrant un bourbier d’incompétence financière qui a fini par plonger l’économie dans la plus longue récession de toutes les économies mixtes avancées à ce jour.

Ajoutez à cela le Portugal, l’Italie et l’Espagne et l’euro était une monnaie à genoux, nécessitant un renflouement après renflouement pour maintenir les économies en marche. Au moment où je tape cette phrase sur mon clavier, je paie toujours des impôts pour régler le plan de sauvetage irlandais — à 67,5 milliards d’euros, soit plus de 40 % de notre PIB.

Mais bon, l’Allemagne nous a maintenus à flot, l’économie la plus puissante de la zone euro tirant les retardataires et (presque) sauvant la mise. Les renflouements, je suppose, ont fait leur travail.

Mais aujourd’hui c’est différent.

En quoi 2022 est-il différent ?

Une mesure courante pour évaluer la santé de la zone euro est l’écart entre les obligations allemandes et italiennes à 10 ans. Les rendements obligataires divergents sont un fléau pour la zone euro car ils rongent le concept même de monnaie unifiée (pour un examen plus approfondi à ce sujet, voir cet article publié la semaine dernière par l’analyste d’Invezz.com Shivam Kaushik). J’ai tracé cette divergence du spread Italie contre Allemagne, maintenant à 2,29% après avoir été à parité il y a un an.

Les difficultés de la zone euro sont encore accentuées par la politique de taux, qui accuse un retard important par rapport à la Réserve fédérale américaine en matière de hausse des taux d’intérêt. La hausse de 50 points de base par la Banque centrale européenne (BCE) la semaine dernière, la première hausse européenne en 11 ans, signifie que les taux ne sont que maintenant hors de la plage négative – à un gros 0 %. Et cela, en conjonction avec la divergence des rendements ci-dessus, signale le problème.

Une monnaie unifiée contenant des pays comme l’Allemagne et l’Italie pose d’énormes problèmes lorsque des hausses sont nécessaires pour contenir l’inflation. Des pays comme l’Italie ont un énorme fardeau de la dette et sont déjà soit au bord de la récession, soit déjà embourbés dans une récession. Alors, que se passe-t-il lorsque la BCE augmente les taux, augmentant la charge d’intérêts de ces pays aux prises avec des dettes gonflées ? Cela plonge ces économies dans une récession encore plus profonde.

D’un autre côté, ne pas augmenter les taux garantit pratiquement que la crise de l’inflation s’aggrave – ce qui ne convient évidemment pas aux pays dont les soldes sont plus sains – disons l’Allemagne. Sans augmentation des taux, la chute de l’euro et la flambée des prix des denrées alimentaires vont simplement… continuer, je suppose.

Mais avec l’inflation en spirale au niveau où la main de la BCE a été forcée, les récessions regardent maintenant les nations en face à travers le continent. Mais il y a une différence cette fois. L’Allemagne ne pourra pas – ni ne voudra – renflouer les retardataires. L’inflation allemande et la crise énergétique en font au mieux une possibilité lointaine, ce qui signifie qu’il n’y a personne pour intervenir pour sauver la situation pour le prochain tour de l’Irlande, de Chypre, de la Grèce, du Portugal, de l’Espagne, de l’Italie… OK, vous comprenez ce que je veux dire.

Dette mondiale

Tout ce chaos, bien sûr, est accentué par la situation de la dette – une situation à laquelle les États-Unis ne sont pas étrangers. J’ai rendu visite à l’horloge de la dette américaine à New York le mois dernier, un sombre traqueur visuel de la dette réelle. À 31,5 billions de dollars, c’est un montant stupéfiant, mais la seule question qui compte vraiment est… comment sera-t-il remboursé ?

Eh bien, la seule façon de le faire est de monétiser la dette. Et cela signifie qu’il faut continuer à imprimer pour l’effacer. Les États-Unis peuvent frapper plus de dollars, car la dette est libellée dans la même devise qu’elle a la capacité d’imprimer. Un accord injuste, certes, mais qui garantit qu’ils pourront rembourser la dette. Bien sûr, le compromis est un dollar dégradé.

Ce qui encore une fois, pour des pays comme l’Italie, n’est pas une option à cause de… l’euro. Vous savez, ils ne contrôlent pas leur propre politique monétaire, c’est une monnaie partagée et tout ça.

Trompez-moi une fois, je vous renflouerai. Trompez-moi deux fois, je vais renflouer votre pote. Trompez-moi trois fois, et il est temps de lever le drapeau blanc sur toute cette histoire d’euro. Ou l’expression va quelque chose comme ça, de toute façon.

Bitcoin

Cela me ramène à cette étrange monnaie orange que nous aimons tous tant. Ce qui se passe en Europe est exactement la raison pour laquelle les fondamentaux de Bitcoin sont si salivants en tant que couverture – mais aussi, ironiquement, un résumé de la raison pour laquelle il est tellement à la traîne dans le climat actuel.

C’est une monnaie qui ne peut pas être dégradée comme le dollar américain. Il s’agit d’une monnaie qui a un plafond fixe de 21 millions de pièces, contrairement à l’euro. Il s’agit d’une monnaie qui ne peut pas être confisquée, contrairement aux dépôts bancaires chypriotes. C’est une monnaie où les économies grecques et irlandaises en difficulté ne peuvent pas l’entraîner au bord du gouffre, où le fardeau de la dette souveraine (fiat) n’a pas d’importance.

Mais en ce moment, en 2022, c’est aussi une technologie naissante et un actif extrêmement volatil. Cela signifie qu’à mesure que les taux sont réduits et que la liquidité est retirée de l’économie, elle se déplace comme un actif à risque, chutant violemment, malgré cette attraction de la liquidité qui freine l’inflation contre laquelle tant de gens soutiennent qu’elle devrait se protéger.

Donc non, le bitcoin n’est pas une couverture contre l’inflation – et il est difficile de prétendre le contraire. Mais la partie intéressante est lorsque vous dessinez cet horizon d’investissement et l’évaluez dans le contexte macroéconomique plus large, en changeant la question en s’il agira un jour comme cette couverture contre l’avilissement monétaire qu’il n’est pas en ce moment.

La plupart n’avaient même pas entendu parler de cet atout il y a 10 ans. Il n’existait même pas pendant la Grande Crise Financière. Mais Satoshi Nakamoto, faisant référence à un titre de journal faisant état de l’une de ces faillites bancaires européennes colossales – « The Times 03/Jan/2009 La chancelière est au bord d’un second plan de sauvetage pour les banques » — symbolise exactement ce qu’une monnaie avec un plafond dur, hors du contrôle des imprimeurs de billets, des banquiers, des gouvernements et des économistes peut faire. Cela peut représenter de la valeur et un moyen de sauter du train en cas de chute (ai-je mélangé des métaphores là-bas ?).

Le dollar américain est en fait la plus immunisée de toutes les monnaies fiduciaires. C’est la monnaie de réserve mondiale et elle monte en flèche en période de turbulences. Elle n’a aucun des problèmes de la zone euro, sans parler des devises des marchés émergents.

Donc, si vous pensez que le dollar (dégradant) se présente comme un argument pour Bitcoin, faites un voyage en Europe. Ça devient effrayant… encore une fois.

Ceci est un article invité de Dan Ashmore. Les opinions exprimées sont entièrement les leurs et ne reflètent pas nécessairement celles de BTC Inc ou de Bitcoin Magazine.