Pendant les premiers stades de la crise des coronavirus, les institutions financières de toutes tailles étaient en mode crise, réagissant au passage immédiat aux services bancaires numériques, les consommateurs ne pouvant plus accéder aux succursales fermées ou ne voulant pas visiter celles qui étaient encore ouvertes. Le trafic des succursales a chuté de plus de 30% en avril et mai par rapport à la même période l’an dernier, selon le cabinet d’études financières Novantas. De plus, jusqu’à 40% des consommateurs s’attendent à moins visiter les succursales à l’avenir.

L’amélioration des capacités des services bancaires en ligne et mobiles n’est toutefois que la partie émergée de l’iceberg, car la plupart des banques et des coopératives de crédit réévaluent l’ensemble de leur infrastructure technologique à la lumière de COVID-19. Après des années de relative complaisance, les institutions financières sont forcées de sortir de leur zone de confort, sachant que la technologie de pointe doit être adoptée dans toute l’organisation pour atteindre les objectifs de performance à l’avenir.

Lire la suite:

L’industrie bancaire face à l’incertitude financière

S’il est impossible de déterminer à quoi ressemblera la «nouvelle normalité» dans le secteur bancaire, elle sera sans aucun doute très différente du passé. On ignore encore comment l’impact financier négatif de la pandémie sur les consommateurs affectera le comportement bancaire futur. Bien que nous ayons constaté une augmentation des transactions numériques et du montant des économies mises de côté par les consommateurs, il est trop tôt pour développer des lignes de tendance fiables à l’avenir.

Il ne fait aucun doute que le secteur bancaire sera confronté à une pression économique créée par les retards de paiement des prêts, la baisse des frais, les marges étroites et le risque accru de pertes sur créances. Bien que les plans de relance du gouvernement puissent aider, il y aura toujours des problèmes de capital et de liquidité.

Ces défis financiers créent un appel à l’action très clair pour les institutions financières habituées à faire des affaires comme elles le font depuis des décennies. Les banques et les coopératives de crédit doivent réinventer les modèles commerciaux hérités et la technologie utilisée pour servir le marché. La vitesse du changement déterminera autant les gagnants que les changements eux-mêmes. Être un «adepte rapide» ne sera plus acceptable.

Lire la suite:

Webinaire sur la transformation bancaire

Les mots comptent! Comment booster les communications clients avec l’IA

La façon dont vous communiquez avec vos clients – même dans les communications transactionnelles, de service et de marketing difficiles et hautement réglementées est essentielle pour accroître la fidélité des clients et la part du portefeuille.

mercredi 8 juillet 14h00 (HE)

Technologies avancées: maintenant plus que jamais

La plupart des institutions financières sont conscientes des avantages de la technologie moderne comme fondement de la transformation numérique. Malheureusement, la plupart des institutions ne se sont engagées dans cette aventure que provisoirement jusqu’à présent pour diverses raisons (financement, culture, disponibilité des talents, etc.).

COVID-19 a souligné que l’utilisation de la technologie moderne sera plus que jamais nécessaire pour combiner efficacité et efficacité. L’expérience client devra être améliorée bien au-delà de ce qui a été fait à ce jour, reproduisant les expériences fournies par les leaders technologiques dans d’autres secteurs.

Les modèles de vente et de service devront également être repensés en même temps que les employés devront être recyclés pour un monde numérique. Enfin, les organisations devront améliorer la détection et l’intervention dans les domaines du risque de crédit et de la cybercriminalité. En d’autres termes, la transformation numérique ne fait que commencer.

Le rythme du changement dans la mise en œuvre de la technologie des services financiers n’a jamais été aussi rapide – et ne sera plus jamais aussi lent. Les entreprises doivent accélérer leur transformation bancaire numérique en devenant le cœur du numérique – fonctionnant plus comme une entreprise technologique que comme une institution financière traditionnelle. Dans certains cas, cela nécessitera un changement de leadership au niveau du conseil d’administration et au niveau C.

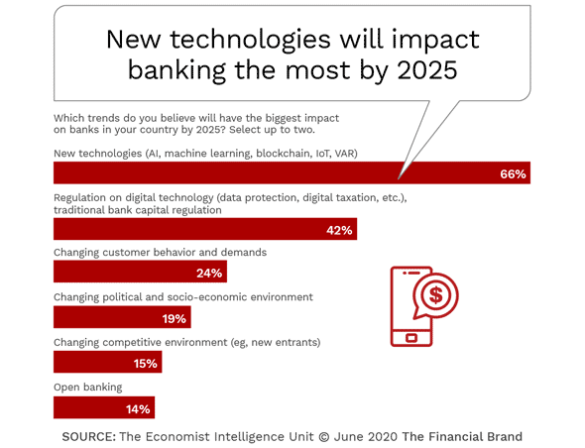

Selon recherche de l’Economist Intelligence Unit (EIU) réalisée en février et mars de cette année, une grande majorité des institutions financières dans le monde (66%) pensent que les technologies modernes telles que l’intelligence artificielle (IA), l’apprentissage automatique, la blockchain et l’Internet des objets (IoT) auront un impact sur le secteur bancaire (contre 42% l’an dernier). On peut supposer sans risque que cette tendance n’a augmenté que suite à la récente pandémie.

Il n’est pas surprenant que la réglementation relative à la confidentialité et à la protection des données et aux exigences en matière de capital soit considérée comme une tendance majeure (42% des personnes interrogées mentionnées), tandis que l’impact de l’évolution des demandes des consommateurs a montré une baisse continue pour la troisième année consécutive (24% en 2020). (Remarque: On estime que ce nombre serait considérablement plus élevé si l’enquête était menée en mai ou juin, par opposition à février et mars.)

Services bancaires axés sur la sécurité, l’IA et les technologies cloud

En décomposant les technologies les plus importantes pour le secteur bancaire, l’étude EIU a révélé que plus d’un tiers des institutions financières se concentraient sur la cybersécurité (35,4%), soulignant la préoccupation persistante concernant les violations de données. Un pourcentage légèrement inférieur de sociétés bancaires (32,5%) développaient des plateformes d’IA pouvant fournir des conseils ou soutenir l’engagement vocal. Enfin, plus du quart des répondants (26,6%) ont concentré leurs efforts numériques sur les technologies basées sur le cloud.

L’importance de la technologie cloud augmente à mesure que l’accent est mis sur l’efficacité. La bonne nouvelle est que la technologie est disponible qui peut permettre aux avantages du cloud d’atteindre les banques à moyenne capitalisation. Le passage des systèmes hérités aux systèmes centraux basés sur le cloud sera nécessaire pour être compétitif à l’avenir.

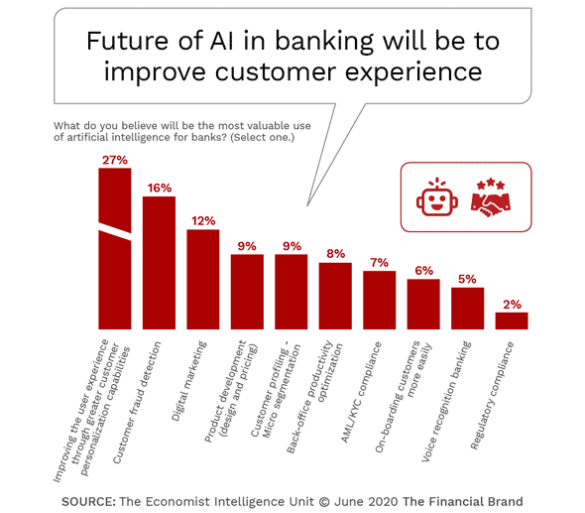

Comme le montre le graphique ci-dessous, l’IA jouera un rôle central dans les efforts de transformation numérique des institutions financières. Auparavant reléguée au risque et à la fraude, l’intelligence artificielle soutiendra l’analyse prédictive, la productivité du back-office et tous les efforts de l’expérience client. En fait, 77% des répondants au sondage ont déclaré que l’extraction de valeur de l’IA sera un facteur de différenciation majeur entre gagner et perdre à l’avenir.

Le leadership stimule le succès de la transformation numérique

Même avant la pandémie de coronavirus, les PDG étaient confrontés à une liste croissante de priorités. Alors que la plupart des institutions financières connaissaient une prospérité sans précédent, les dirigeants ont compris la nécessité de transformer numériquement leurs organisations avec la technologie moderne. Le défi était… peu de conseils d’administration ou de PDG comprenaient la technologie.

Il est maintenant temps de mettre en évidence les fonctions de DSI et de technologie à un niveau requis pour le changement. Il ne s’agit plus simplement d’une fonction de soutien, il doit y avoir intégration et collaboration entre les domaines technologiques de l’institution financière et tous les autres domaines et fonctions de la banque ou de la caisse populaire.

Plus important encore, les institutions financières doivent recruter les bons talents pour prendre en charge les technologies modernes requises et recycler les équipes existantes pour déployer contre le nouveau modèle numérique. Ces équipes nouvelles et recyclées devront également disposer des outils nécessaires pour déployer rapidement les résultats avec des méthodes de travail agiles.

Selon McKinsey, «Le potentiel de la technologie pour offrir des capacités commerciales gagnantes et changer la fortune d’une entreprise est tout simplement trop grand pour que les PDG ne dirigent pas l’intégration de la technologie avec l’entreprise plus large. Les PDG qui influencent et façonnent activement les fonctions technologiques de leurs entreprises peuvent positionner leurs entreprises pour un plus grand succès dans une économie où le savoir-faire numérique est primordial. »

La question devient – Quelles entreprises sont prêtes à utiliser la technologie moderne pour transformer numériquement leurs organisations?