JHVEPhoto

Thèse d’investissement

- Dans cette analyse comparative sur Alphabet (NASDAQ:GOOG) (NASDAQ:GOOGL) et Meta (NASDAQ:MÉTA), j’en arrive à la conclusion que je choisirais Alphabet plutôt que Meta si je ne pouvais investir que dans l’une des deux sociétés.

- Alphabet a un une valeur de marque supérieure à celle de Meta (263 425 millions de dollars par rapport à la valeur de la marque Facebook de 101 201 millions de dollars selon Brand Finance), une position de trésorerie plus élevée (124 997 millions de dollars en investissements en espèces et ST totales contre 40 489 millions de dollars) et une cote de crédit plus élevée de Moody’s (Aa2 par rapport à A1).

- Je considère qu’un investissement dans Alphabet est moins risqué, en particulier en raison du fait que son activité est moins dépendante de la publicité que celle de Meta.

- Je note actuellement Meta comme un achat et Alphabet comme un achat fort. Je considère qu’Alphabet est encore plus attrayant en matière de risque et de récompense.

- Ma thèse d’investissement est soulignée par les résultats de l’ Tableau de bord HQC dans lequel Alphabet obtient un score de 91/100 tandis que Meta obtient un score de 80/100. En outre, il est soutenu par les résultats du classement Seeking Alpha Quant, dans lequel Alphabet est classé 2ème dans l’industrie des médias interactifs et des services tandis que Meta est classé 14ème (les deux sur 61).

- Au cours actuel des actions, je m’attends à un taux de rendement annuel composé d’environ 18% pour Alphabet et de 16% pour Meta. Les deux sont basés sur les calculs de mes modèles DCF.

Les positions concurrentielles d’Alphabet et de Meta

Pour Alphabet et Meta, je considère l’énorme quantité de données et leur capacité à analyser et à utiliser ces données comme de solides avantages concurrentiels par rapport à leurs rivaux dans l’industrie des médias et des services interactifs. En plus de cela, les deux sociétés figurent parmi les 10 marques les plus précieuses au monde: selon Financement de la marque, Google est classé 3ème avec une valeur de marque de 263 425 millions de dollars et Facebook est classé 7ème avec une valeur de marque de 101 201 millions de dollars.

Alphabet et Meta ont tous deux une capacité éprouvée à intégrer avec succès de nouvelles entreprises dans leurs entreprises. L’une des acquisitions les plus réussies d’Alphabet a été YouTube, pour laquelle la société a payé 1,65 milliard de dollars en 2006. Meta a acquis Instagram pour 1,0 milliard de dollars en 2012 et WhatsApp pour 19 milliards de dollars en 2014.

L’énorme solidité financière d’Alphabet et de Meta leur procure un autre avantage concurrentiel important : alors qu’Alphabet dispose actuellement de 124 997 millions de dollars en investissements total en espèces et ST, Meta dispose actuellement de 40 489 millions de dollars. Le fait d’avoir un montant élevé de liquidités permet aux deux sociétés de faire d’importantes acquisitions afin d’assurer une croissance future future. Cette solidité financière est également soutenue par une note de crédit Moody’s de Aa2 pour Alphabet et A1 pour Meta.

Alphabet et Meta ont tous deux de solides avantages concurrentiels. Cependant, je voudrais résumer qu’Alphabet est légèrement en avance sur Meta en ce qui concerne la valeur de la marque (Alphabet a une valeur de marque de 263 425 millions de dollars tandis que celle de Facebook est de 101 201 millions de dollars) et en ce qui concerne la solidité financière (Alphabet a une position de trésorerie plus élevée et une cote de crédit plus forte par Moody’s). Cela soutient ma thèse d’investissement de préférer Alphabet à Meta.

L’évaluation d’Alphabet et de Meta

Flux de trésorerie actualisés [DCF]-Modèle

En termes d’évaluation, j’ai utilisé le modèle DCF pour déterminer la valeur intrinsèque d’Alphabet et de Meta. La méthode calcule une juste valeur de 141,71 $ pour Alphabet et de 190,02 $ pour Meta. Aux cours actuels des actions, cela donne à Alphabet une hausse de 42,90% et à Meta une hausse de 35,30%.

Mes calculs sont basés sur les hypothèses suivantes telles que présentées ci-dessous (en millions de dollars sauf par action) :

|

Alphabet |

Méta |

|

|

Ticker de l’entreprise |

GOOG |

MÉTA |

|

Taux de croissance des revenus pour les 5 prochaines années |

8% |

5% |

|

Taux de croissance de l’EBIT pour les 5 prochaines années |

8% |

5% |

|

Taux d’imposition |

15.7% |

16.7 |

|

Taux d’escompte [WACC] |

7.75% |

7.75% |

|

Taux de croissance perpétuel |

4% |

3% |

|

EV/EBITDA Multiple |

12x |

7,2x |

|

Prix/action actuel |

99,17 $US |

140,41 $US |

|

Actions en circulation |

13,044 |

2,688 |

|

Dette |

28 810 $ |

16 679 $ |

|

Argent |

17 936 $ |

12 681 $ |

|

Dépenses d’investissement |

29 816 $ |

32 000 $ |

Source : L’auteur

Sur la base de ce qui précède, j’ai calculé les résultats suivants:

Valeur marchande vs valeur intrinsèque

|

Alphabet |

Méta |

|

|

Valeur marchande |

99,17 $US |

140,41 $US |

|

Hausse |

42.90% |

35.30% |

|

Valeur intrinsèque |

141,71 $US |

190,02 $US |

Source : L’auteur

Taux de rendement interne pour Alphabet

Le Taux de rendement interne [IRR] est défini comme le taux de rendement annuel composé attendu d’un placement. Vous trouverez ci-dessous le taux de rendement interne selon mon modèle DCF (en supposant des prix d’achat différents pour l’action Alphabet).

Au cours actuel de l’action d’Alphabet de 99,17 $, mon modèle DCF indique un taux de rendement interne d’environ 18% pour la société (tout en supposant un taux de croissance du chiffre d’affaires et de l’EBIT de 8% pour les 5 prochaines années et un taux de croissance perpétuelle de 4% par la suite). (En gras, vous pouvez voir le taux de rendement interne du cours actuel de l’action d’Alphabet de 99,17 $.) Veuillez noter que les taux de rendement internes ci-dessous sont le résultat des calculs de mon modèle DCF et que la modification de ses hypothèses pourrait entraîner des résultats différents.

|

Prix d’achat de l’Alphabet Stock |

Taux de rendement interne selon mon modèle DCF |

|

75,00 $US |

26% |

|

80,00 $US |

24% |

|

85,00 $US |

22% |

|

90,00 $US |

21% |

|

95,00 $US |

19% |

|

99,17 $US |

18% |

|

100,00 $US |

18% |

|

105,00 $US |

16% |

|

110,00 $US |

15% |

|

115,00 $US |

13% |

|

120,00 $US |

12% |

|

125,00 $US |

11% |

Source : L’auteur

Taux de rendement interne pour Meta

Au cours actuel de l’action meta de 140,41 $, mon modèle DCF indique un taux de rendement interne d’environ 16% pour la société (tout en supposant un taux de croissance du chiffre d’affaires et de l’EBIT de 5% pour les 5 prochaines années et un taux de croissance perpétuelle de 3% par la suite). (En gras, vous pouvez voir le taux de rendement interne pour le cours actuel de l’action de Meta de 140,41 $.)

|

Prix d’achat du Meta Stock |

Taux de rendement interne selon mon modèle DCF |

|

120,00 $US |

21% |

|

125,00 $US |

20% |

|

130,00 $US |

19% |

|

135,00 $US |

17% |

|

140,00 $US |

16% |

|

140,41 $US |

16% |

|

145,00 $US |

15% |

|

150,00 $US |

14% |

|

155,00 $US |

13% |

|

160,00 $US |

12% |

|

165,00 $US |

12% |

|

170,00 $US |

11% |

Source : L’auteur

Modèles d’évaluation relative

Le P / E [FWD] Ratio pour Alphabet et Meta

P / E d’Alphabet [FWD] Le ratio est actuellement de 19,05, soit 31,55% de moins que sa moyenne sur 5 ans (27,84), ce qui nous donne un indicateur que la société est actuellement sous-évaluée.

P/ E actuel de Meta [FWD] Le ratio est de 14,30, soit 42,78% de moins que sa moyenne sur 5 ans de 24,99, ce qui indique que Meta est également actuellement sous-évalué.

Principes de base: Alphabet vs Meta

La capitalisation boursière d’Alphabet est actuellement de 1,29 T $, soit plus de trois fois plus que celle de son concurrent Meta (377,36 milliards de dollars). Meta a actuellement un P / E légèrement inférieur [FWD] Ratio de 14,30 par rapport à Alphabet (19,05).

Bien que la marge EBIT de Meta (33,41% contre 29,65% pour Alphabet) et le rendement des flux de trésorerie disponibles [TTM] (9,27% contre 4,97%) sont plus élevés, ce qui suit contribue au fait que je choisirais Alphabet si je devais choisir l’une des deux sociétés de l’industrie des médias et services interactifs:

Le ROE d’Alphabet de 29,22% est supérieur à celui de Meta (25,48%), ce qui implique qu’Alphabet est encore plus efficace dans la conversion de son financement par actions en bénéfices.

Taux de croissance moyen de l’EBIT d’Alphabet [CAGR] sur les trois dernières années de 33,92%, c’est également plus élevé que celui de Meta (avec un taux de croissance de l’EBIT) [CAGR] de 22,80 % au cours de la même période).

En plus de cela, le taux de croissance du BPA d’Alphabet dilué [FWD] de 27,01% est supérieur à celui de Meta (3,12%), ce qui indique qu’Alphabet augmente sa rentabilité avec un taux plus élevé.

De plus, le taux de croissance des flux de trésorerie disponibles par action d’Alphabet [FWD] de 24,39 % est nettement supérieur à celui de Meta (4,23 %), démontrant que le potentiel d’Alphabet à produire de l’argent et des profits croît plus rapidement que celui de son rival.

Cette analyse des fondamentaux des entreprises renforce ma thèse d’investissement selon laquelle Alphabet est actuellement le plus attractif des deux. Vous trouverez ci-dessous un aperçu des données financières sélectionnées pour Alphabet et Meta.

|

Alphabet |

Méta |

||

|

Informations générales |

Ticker |

GOOG |

MÉTA |

|

Secteur |

Communication Services |

Communication Services |

|

|

Industrie |

Médias et services interactifs |

Médias et services interactifs |

|

|

Capitalisation boursière |

1,29 T |

377,36 B |

|

|

Rentabilité |

Marge EBIT |

29.65% |

33.41% |

|

Chevreuil |

29.22% |

25.48% |

|

|

Évaluation |

PCGR P/E [FWD] |

19.05 |

14.30 |

|

PCGR P/E [TTM] |

18.36 |

11.61 |

|

|

Croissance |

Croissance du chiffre d’affaires sur 3 ans [CAGR] |

23.32% |

24.02% |

|

Croissance du chiffre d’affaires sur 5 ans [CAGR] |

22.88% |

29.20% |

|

|

Croissance de l’EBIT sur 3 ans [CAGR] |

33.92% |

22.80% |

|

|

Croissance du BPA diluée [FWD] |

27.01% |

3.12% |

|

|

Flux de trésorerie disponibles |

Rendement des flux de trésorerie disponibles [TTM] |

4.97% |

9.27% |

|

Taux de croissance des flux de trésorerie disponibles par action [FWD] |

24.39% |

4.23% |

|

|

Dividendes |

Dividende [FWD] |

– |

– |

|

Croissance du dividende sur 3 ans [CAGR] |

– |

– |

|

|

Croissance du dividende 5 ans [CAGR] |

– |

– |

|

|

Années consécutives de croissance du dividende |

– |

– |

|

|

Fréquence des dividendes |

– |

– |

|

|

État des résultats |

Revenu |

278,14B |

119,41 B |

|

EBITDA |

96,89 B |

48,03 B |

|

|

Bilan |

Ratio total d’endettement par rapport aux capitaux propres |

11.28% |

13.26% |

Source : À la recherche d’alpha

L’entreprise de haute qualité [HQC] Scorecard

« L’objectif du tableau de bord HQC que j’ai développé est d’aider les investisseurs à identifier les entreprises qui sont des investissements à long terme attrayants en termes de risque et de rendement. » Ici vous pouvez trouver un description détaillée du fonctionnement de la carte de pointage HQC.

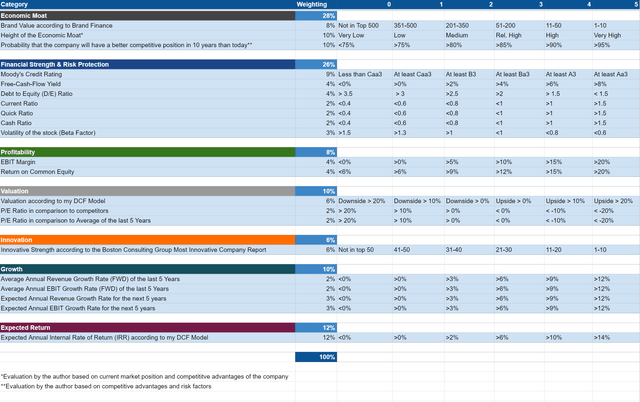

Vue d’ensemble des éléments de la carte de pointage HQC

« Dans le graphique ci-dessous, vous pouvez trouver les éléments individuels et la pondération pour chaque catégorie de l’ Tableau de bord HQC. Un score compris entre 0 et 5 est attribué (0 étant la note la plus basse et 5 la note la plus élevée) pour chaque élément de la carte de performance. De plus, vous pouvez voir les conditions qui doivent être remplies pour chaque point de chaque article évalué.

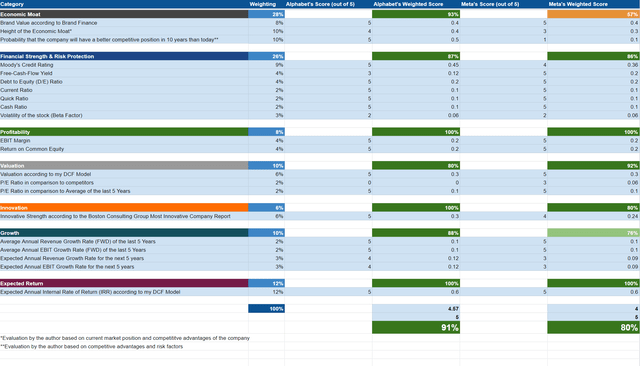

Alphabet et Meta selon le tableau de bord HQC

Bien que les deux sociétés soient jugées aussi attrayantes que selon le tableau de bord HQC, le score global d’Alphabet (91/100) est légèrement supérieur à celui de Meta (80/100).

Dans la catégorie des douves économiques, Alphabet obtient un score de 93/100 points tandis que Meta n’atteint que 57/100.

En termes de solidité financière, les deux sont considérés comme très attrayants. Ces bons résultats sont la conséquence du faible ratio d’endettement total par rapport aux capitaux propres des deux sociétés, ainsi que d’un ratio courant élevé (alphabet est de 2,81 et Meta est de 2,52), d’un ratio rapide (2,62 et 2,34) et d’un ratio de trésorerie (2,0 et 1,8).

Dans la catégorie Rentabilité, les deux sociétés sont notées avec 100/100 points, en raison de marges EBIT élevées (Alphabet est de 29,65% et Meta est de 33,41%) et de ROE élevés (29,22% et 25,48%).

Pour l’évaluation, Alphabet reçoit 80/100 tandis que Meta obtient 92/100. Le score plus élevé de Meta dans cette catégorie est une conséquence de son P / E encore plus bas [FWD] Ratio de 14,30 contre 19,05 pour Alphabet.

Pour la croissance, Alphabet reçoit 88/100 et Meta obtient 76/100.

Pour le rendement attendu, les deux reçoivent 100/100 points, cela est principalement dû au taux de rendement interne attendu élevé pour les entreprises selon mon modèle DCF.

La note globale plus élevée d’Alphabet (91/100) selon le tableau de bord HQC, renforce mon opinion sur le choix de la société plutôt que Meta en ce moment.

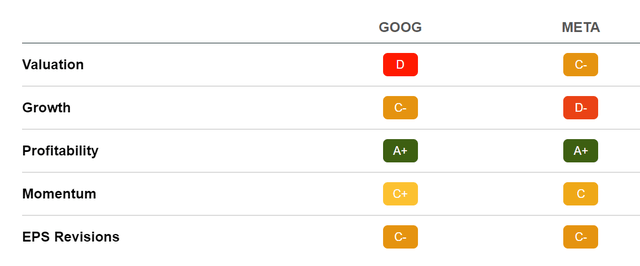

Alphabet et Meta selon les grades du facteur quantitatif alpha de recherche

En prenant en considération les notes factorielles quantitatives de Seeking Alpha, nous pouvons voir que Meta est légèrement mieux noté en termes d’évaluation (avec un C-) par rapport à Alphabet (cote D). En termes de croissance, cependant, Alphabet (notation C-) est mieux noté que Meta (notation D-). Pour la rentabilité, les deux sociétés reçoivent une note A +. Pour Momentum, Alphabet est plus attrayant (C +) que Meta (notation C).

La meilleure note d’Alphabet en termes de croissance et de momentum souligne une fois de plus ma thèse d’investissement.

Source : À la recherche d’alpha

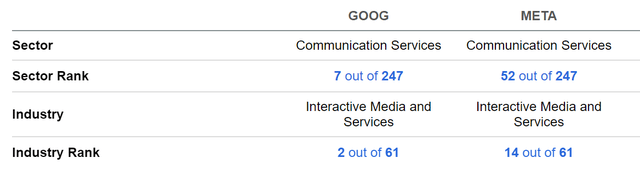

Alphabet et Meta selon le classement Quant De Seeking Alpha

Ma thèse d’investissement est également soulignée par les résultats du classement Seeking Alpha Quant où Alphabet est nettement mieux classé que Meta: alors qu’Alphabet est 2ème dans l’industrie des médias interactifs et des services, Meta est classé 14ème (les deux sur 61). Dans le secteur des services de communication, Alphabet est actuellement classé 7ème et Meta est à la 52ème place (les deux sur 247). Le classement quantitatif Seeking Alpha renforce mon opinion de sélectionner Alphabet plutôt que Meta.

Source : À la recherche d’alpha

Alphabet et Meta selon la notation Seeking Alpha Authors et la note Des analystes de Wall Street

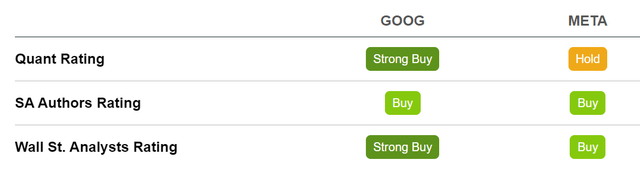

Comme selon le Seeking Alpha Quant Rating, Alphabet est actuellement un achat fort et Meta une prise. Les auteurs de Seeking Alpha évaluent les deux sociétés comme un achat tandis que les analystes de Wall Street évaluent Alphabet comme un achat fort et Meta comme un achat.

Source : À la recherche d’alpha

Risques

L’un des principaux facteurs de risque que je vois pour Alphabet et Meta est le fait que la plus grande partie des résultats commerciaux des entreprises dépend de la publicité.

En regardant de plus près Alphabet, on peut souligner que 80% du chiffre d’affaires de l’entreprise est généré par son unité commerciale Google Advertising. Cependant, les autres unités commerciales d’Alphabet deviennent de plus en plus importantes (au 2T22, Google Cloud représentait 9% du chiffre d’affaires total d’Alphabet alors qu’il n’était que de 7,5% au même trimestre de l’année précédente).

Tout en examinant de plus près l’activité de Meta, nous constatons que sa dépendance à la publicité est encore plus élevée que celle de son concurrent: 98% des revenus de l’entreprise sont générés par la publicité de Facebook et Instagram.

Cette comparaison de la dépendance publicitaire des entreprises indique qu’une réduction des dépenses des clients en marketing aurait un impact sur les activités de Meta à un niveau plus élevé que celui d’Alphabet. La dépendance significativement plus élevée de Meta à la publicité contribue au fait que je considère qu’un investissement dans Alphabet est moins risqué.

Un autre facteur de risque supplémentaire lors de l’investissement dans Meta est les dépenses élevées de l’entreprise pour construire le métavers. Rien qu’en 2021, l’entreprise a dépensé environ 10 milliards de dollars à travers sa division Reality Labs afin de construire le métavers. Ce montant est cinq fois plus élevé que ce que l’entreprise a payé pour acheter Activité Oculus VR en 2014 et 10 fois plus élevé que le montant il a payé pour acheter Instagram en 2012. Bien que les investissements puissent être rentables à l’avenir, ils représentent actuellement un risque pour les actionnaires en raison du fait que le succès de ce projet n’est pas encore prévisible.

De plus, je vois l’effet que la confidentialité des données continuera d’avoir sur les résultats d’exploitation de Meta comme un facteur de risque supplémentaire pour l’entreprise. Au début de cette année, Alphabet a annoncé de nouvelles restrictions de confidentialité qui réduisent le suivi des applications sur ses appareils Android, à la suite d’un mouvement similaire à Apple (NASDAQ:L’AAPL). Cela a entraîné une diminution des revenus de Meta d’environ 10 milliards de dollars.

En résumé, je vois Alphabet comme l’investissement le moins risqué par rapport à Meta, ce qui souligne une fois de plus mes pensées sur le choix d’Alphabet parmi les deux. Ce risque plus faible contribue également au fait que je surpondérerais la position d’Alphabet dans un portefeuille d’investissement. D’autre part, les facteurs de risque plus élevés concernant Meta, contribuent à mon opinion de donner à l’entreprise une petite position dans un portefeuille d’investissement à long terme.

La conclusion

Je considère que l’évaluation d’Alphabet et de Meta est actuellement très attrayante. Cependant, en considérant le risque et la récompense, je suis arrivé à la conclusion de choisir Alphabet plutôt que Meta. Mon opinion est basée sur les faits et les pensées suivants:

Le ROE d’Alphabet de 29,22% est supérieur à celui de Meta (25,48%), ce qui implique qu’Alphabet est encore plus efficace dans la conversion de son financement par actions en bénéfices. En outre, le taux de croissance moyen de l’EBIT d’Alphabet [CAGR] sur thLes trois dernières années de 33,92% est également supérieur à celui de Meta (qui a un taux de croissance EBIT [CAGR] de 22,80 % au cours de la même période).

La valeur de marque plus élevée d’Alphabet (263 425 millions de dollars par rapport aux 101 201 millions de dollars de Meta), ainsi que sa position de trésorerie plus élevée (124 997 millions de dollars en total cash & ST Investments contre 40 489 millions de dollars) et sa cote de crédit plus élevée (notation de crédit Aa2 par Moody’s par rapport à A1) soutiennent également ma thèse d’investissement pour sélectionner la société plutôt que Meta.

Mon opinion est encore soulignée par la note du HQC Scorecard dans lequel Alphabet obtient 91/100 points tandis que Meta obtient un score de 80/100. En outre, la théorie est renforcée par les résultats du classement Quant Seeking Alpha, où Alphabet est classé 2ème dans l’industrie des médias interactifs et des services tandis que Meta est 14ème (les deux sur 61).

En ce qui concerne le risque, je vois aussi Alphabet comme étant en avance sur Meta. Alphabet est moins dépendant de son activité publicitaire : alors que 98% des revenus de Meta proviennent de la publicité Facebook et Instagram, Alphabet génère environ 80% de ses revenus de la publicité. En outre, Alphabet devient de plus en plus indépendant de son activité publicitaire grâce à l’augmentation des revenus de son activité cloud. En plus de cela, les dépenses élevées de Meta dans le métavers impliquent un facteur de risque supplémentaire pour l’actionnaire de Meta.

La thèse d’investissement consistant à choisir Alphabet plutôt que Meta se reflète également dans mon propre portefeuille d’investissement personnel à long terme, dans lequel Alphabet détient l’une de mes plus grandes positions, tandis que Meta n’a qu’une petite position. Ma décision d’investissement a été basée sur le fait que je considère alphabet comme beaucoup plus attrayant que Meta en termes de risque et de récompense.

Quel est votre préféré d’Alphabet et meta?