patpitchaya/iStock via Getty Images

La thèse d’investissement

Je suis un taureau de longue date sur Google (NASDAQ:GOOG) (NASDAQ:GOOGL). Et la thèse est vraiment simple de la façon dont je la vois – du moins pour les investisseurs à long terme. Il n’est pas nécessaire de nier les vents contraires à court terme comme beaucoup d’autres articles SA l’ont exploré en profondeur. Cependant, si vous êtes prêt à regarder au-delà de ces problèmes à court terme, GOOG offre un large attrait pour les comptes avec un horizon de 3 ~ 5 ans. L’action combine le plus haut rang de solidité financière, d’excellentes perspectives de croissance et une valorisation très comprimée. Et je détaillerai tous ces aspects dans la suite de cet article.

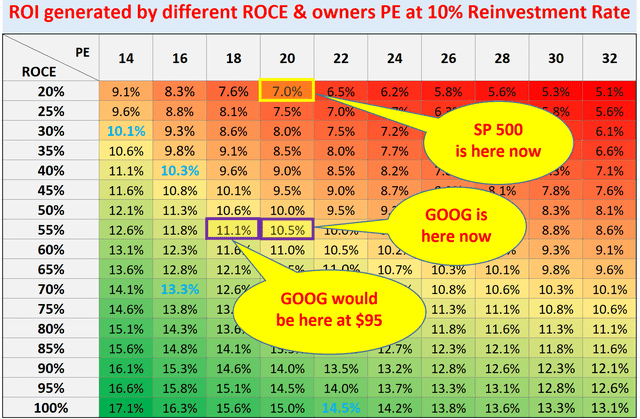

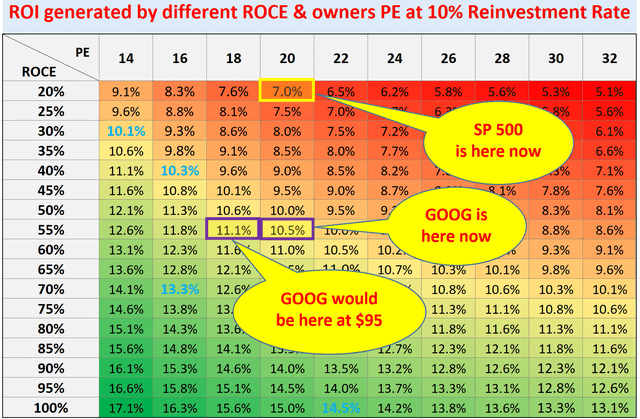

Tout compte fait, je pense qu’il détient un potentiel d’appréciation du capital supérieur à la moyenne pour les 3 à 5 prochaines années (c.-à-d. 2025-2027). À savoir, le graphique ci-dessous (qui sera détaillé dans la section suivante) montre notre rendement annuel prévu pour GOOG et le marché global représenté par l’indice S & P 500. Comme on l’a vu, GOOG devrait fournir un rendement annuel (« ROI ») d’environ 10,5% à son prix actuel d’environ 101 $. Il est déjà plus de 3% au-dessus de l’ensemble du marché à sa valorisation actuelle d’environ 19,5x le PE. Et compte tenu de la volatilité du marché, je pense que les investisseurs ont de bonnes chances de s’emparer de certaines actions autour de 95 $. Et vous verrez plus tard qu’à un tel prix, son PE ne serait ajusté que de 18,1x pour sa position de trésorerie, ce qui conduirait à un potentiel de rendement annuel de 11%.

Avec une telle marge de sécurité et une telle avance au-dessus du marché global, c’est vraiment une action à acheter et à oublier. Tout ce dont nous avons besoin, c’est de lui donner un peu de temps pour que la volatilité du marché suive son cours et pour que les initiatives de GOOG comme son Cloud et son écosystème se développent.

Notre feuille de route

Tout d’abord, un peu de contexte sur la feuille de route. Nous l’utilisons dans toutes nos décisions d’investissement et dans notre service de marché pour nous aider, nous et nos membres, à nous concentrer sur le long terme, comme les propriétaires d’entreprise, et non les négociants en bourse. Comme détaillé dans Notre article précédent:

- Le retour sur investissement à long terme pour un propriétaire d’entreprise est simplement déterminé par deux choses: A) le prix payé pour acheter l’entreprise et B) la qualité de l’entreprise. Plus précisément, la partie A est déterminée par le rendement bénéficiaire du propriétaire (« OEY ») lorsque nous avons acheté l’entreprise. Et c’est pourquoi l’EP est la première dimension de notre feuille de route. La partie B est déterminée par la qualité de l’entreprise et c’est pourquoi le ROCE, la mesure la plus importante pour la rentabilité, est la deuxième dimension de notre feuille de route.

- Désormais, le taux de croissance à long terme est régi par le ROCE et le taux de réinvestissement. Ce sont les deux moteurs de croissance les plus importants, et ils se renforcent mutuellement. Un ROCE élevé signifie que chaque 1 $ réinvesti peut conduire à un taux de croissance plus élevé, ce qui conduit à plus de bénéfices futurs et à une allocation de capital plus flexible pour alimenter la croissance, et ainsi de suite. Donc, pour résumer:

- ROI à long terme = valorisation + qualité = OEY + taux de croissance = OEY + ROCE*Taux de réinvestissement

Comment notre feuille de route s’est-elle comportée?

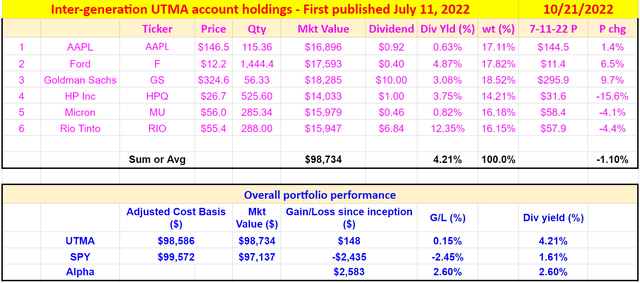

En utilisant notre compte UTMA comme exemple, nos avoirs actuels sont répertoriés dans le tableau ci-dessous. Et leur place sur notre feuille de route est surlignée en bleu dans le graphique ci-dessus. Notez que pour certains titres (comme HPQ et MU, le PE est tellement comprimé qu’ils sont hors de ce graphique).

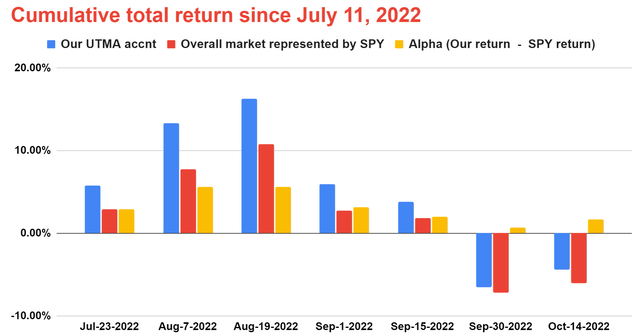

À des fins de suivi des performances, j’ai utilisé les prix le 11 juillet 2022 (la date du Première publication ce portefeuille) sur SA comme prix d’entrée pour permettre aux lecteurs de suivre plus facilement sa performance. Comme vous pouvez le voir, le compte mène SPY par une petite marge de 2,60% sur la base des prix au 21 octobre. Notez également que nos avoirs ont un rendement en dividendes beaucoup plus élevé de 4,21% actuellement que l’ensemble du marché (1,61%). Et les comparaisons de rendement sont ajustées pour tenir compte des dividendes.

Comme vous pouvez également le constater, grâce à la feuille de route, nous avons pu battre le marché à la fois en termes de performance et de volatilité à la baisse avec seulement 6 actions au cours d’une période très turbulente.

Source : auteur. Source : auteur.

GOOG : sécurité et rentabilité de premier plan

Après le contexte général, revenons à GOOG.

Premièrement, son bilan reste solide. À la fin du trimestre de juin, la trésorerie et les équivalents s’élevaient à environ 125 milliards de dollars, soit 1,37 dollar par action. Parallèlement, l’endettement à long terme n’oscillait qu’à environ 14,8 milliards de dollars, ce qui laissait une importante position de trésorerie nette. En outre, une telle ligL’effet de levier de HT lui offre un moyen pratique d’obtenir du financement si l’entreprise a besoin de financement pour des acquisitions stratégiques de croissance. En outre, la valorisation devient encore plus faible lorsque la position de trésorerie est ajustée.

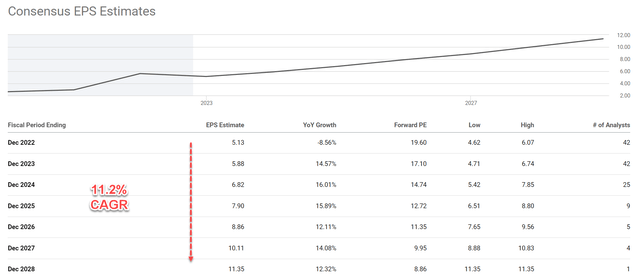

À savoir, à un prix cible de 95 $, le prix d’entrée effectif ne serait que d’environ 93,6 $ (95 $ – 1,37 $ en espèces par action). Avec son FW BPA autour de 5,15 $ selon Estimations consensuelles, son FW PE ajusté n’est que de 18,1x.

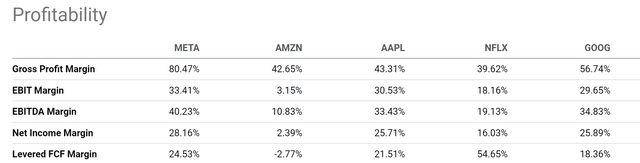

Pourtant, sa rentabilité est assez saine (en fait formidable) dans tous les paramètres, même par rapport au groupe FAAMG surperformant comme on le voit ci-dessous. Prenons l’exemple de la marge brute. GOOG affiche une marge brute d’environ 56,7%, juste derrière les 80,4% de META dans ce groupe. En termes de marge nette, sa marge nette de 25,9% est également très compétitive et n’est à nouveau que deuxième derrière les 28,1% de META.

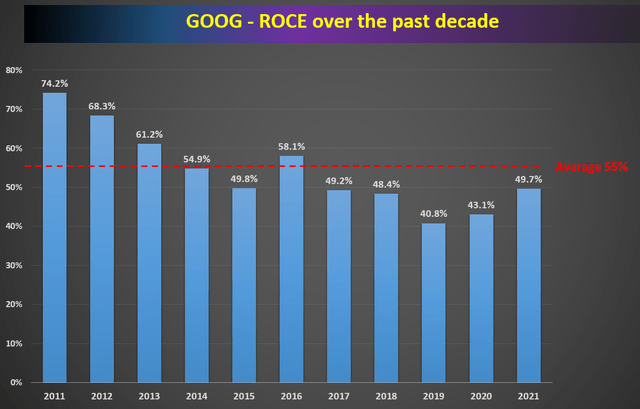

Outre ces mesures de marge, le graphique suivant montre également son ROCE (rendement du capital employé) au cours de la dernière décennie. Je considère le ROCE comme la mesure de rentabilité la plus importante car elle mesure le rendement du capital RÉELLEMENT employé. Et l’examen du ROCE sur une plus longue période donne un aperçu de la durabilité de ses douves. Comme on l’a vu, son ROCE a été excellent au fil des ans avec une moyenne d’environ 55%. Pour mettre les choses en perspective, ce niveau de ROCE n’est inférieur qu’à AAPL et MSFT dans le groupe FAAMG.

Source : Données Seeking Alpha Source : auteur et Seeking Alpha.

GOOG: perspectives commerciales et potentiel de croissance

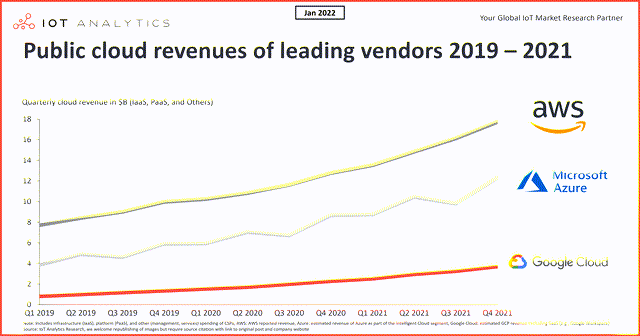

Les perspectives de croissance sont assez optimistes – encore une fois, une fois que vous regardez au-delà des problèmes à terme (à détailler dans la section sur les risques). Ses revenus du deuxième trimestre ont atteint 69,7 milliards de dollars, ce qui représente une hausse de 13 % d’une année à l’autre. Ses segments Google Search et Google Cloud ont été les principaux moteurs de cette augmentation. Et dans mon esprit, les deux moteurs existants continueront d’alimenter la croissance au cours des prochaines années. Surtout son activité cloud. C’est le géant du cloud computing à la croissance la plus rapide selon ce Rapport IOT:

Le marché du cloud est dominé par trois entreprises basées aux États-Unis qui ont vu leurs revenus croître à deux chiffres depuis des années, 2021 ne faisant pas exception. Parmi les entreprises de premier plan, Google Cloud et Microsoft Azure ont enregistré une croissance de leur chiffre d’affaires de près de 50% en 2021 et se rapprochent du leader du marché, AWS.

Le marché mondial du cloud public a atteint 157 milliards de dollars en 2021 et devrait devenir une industrie de 2 à 10 billions de dollars dans quelques années, selon un autre Rapport lOT. Avec son taux de croissance rapide, je pense que GOOG est le mieux placé pour capitaliser sur cette tendance séculaire.

Un autre moteur de croissance concerne son écosystème en pleine croissance. Il est lié à son cloud mais est aussi au-delà. Selon le récent Google Conférence des développeurs (14-15 septembre 2022), le système Android fonctionne sur plus de 3 milliards d’appareils. Avec un si grand nombre de produits, GOOG se trouve sur une mine d’or d’opportunités à travers une multitude de produits, d’appareils et de plates-formes. Il a le potentiel d’offrir aux consommateurs des expériences interactives multiplateformes comme le fait AAPL.

GOOG : Retour à la feuille de route

Maintenant, revenons à la feuille de route et terminons. Encore une fois, à ses niveaux de prix actuels, l’OEY (propriétaires gagnant un rendement) est de ~ 5,1% (basé sur un FW PE FY1 de 19,6x). Le taux de croissance devrait être d’environ 5,5 % pour le GOOG en supposant un taux de réinvestissement de 10 % et un ROCE moyen de 55 % comme mentionné ci-dessus (taux de croissance à long terme = ROCE * taux de réinvestissement = 55 % * 10 % = 5,5 %). En conséquence, le rendement total attendu est d’environ 10,5% au prix actuel.

Au prix cible de 95 $, le prix d’entrée effectif ne serait que d’environ 93,6 $ après ajustement pour tenir compte de ses liquidités, comme mentionné ci-dessus. Et son FW PE ne serait que de 18,1x, ce qui se traduirait par un OEY de 5,52%. Combiné au taux de croissance projeté, le potentiel de rendement total serait d’environ 11 %.

Dernières réflexions et risques

Encore une fois, les risques ne manquent pas à court terme. Ces risques comprennent des considérations géopolitiques et des vents contraires monétaires, qui sont à la fois communs et importants pour les entreprises multinationales comme GOOG. Il a récemment lutté contre la hausse des coûts, allant des coûts de main-d’œuvre à l’inflation générale. Outre les risques macroéconomiques, GOOG est constamment confronté à une concurrence féroce et à des risques réglementaires. Par exemple, la popularité croissante des vidéos courtes exerce une pression sur son segment YouTube. Et il a récemment été condamné à une amende par l’Union européenne pour violation des règles antitrust de l’UE.

Mais une fois que nous regardons au-delà de ces problèmes à court terme, je Voir une action à acheter et à oublier. L’action offre un ensemble complet et attrayant combinant le plus haut rang de solidité financière, d’excellentes perspectives de croissance et un potentiel de rendement annuel à deux chiffres. À un prix cible de 95 $, le potentiel de rendement total devrait être d’environ 11 %, ce qui se traduirait par un OEY de 5,52 %, composé d’environ 5,5 % de OEY et d’un autre 5,5 % de croissance organique. Et notez que ma projection est du côté conservateur ici. Les estimations consensuelles prévoient une croissance de son BPA de 11,2% au cours des 6 prochaines années, comme indiqué ci-dessous. Je ne serais pas du tout surpris si les taux de croissance dépassent mes estimations prudentes compte tenu des opportunités hautement non linéaires telles que son Cloud et l’évolution (voire la révolution) de son écosystème.