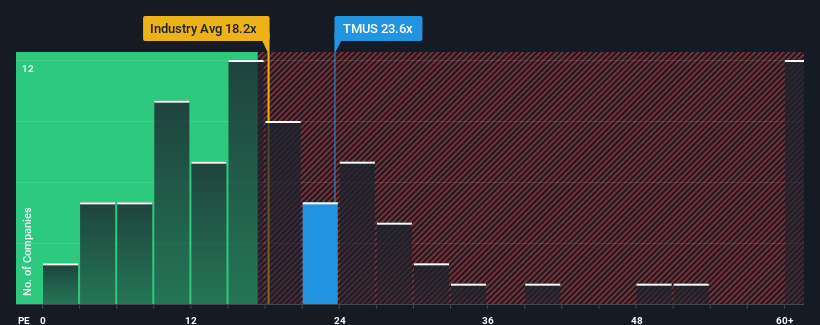

Lorsque près de la moitié des entreprises aux États-Unis ont des ratios cours/bénéfices (ou « P/E ») inférieurs à 18x, vous pouvez considérer T-Mobile États-Unis, Inc. (NASDAQ : TMUS) est une action à éviter avec son ratio cours/bénéfice de 23,6x. Cependant, il n'est pas judicieux de prendre le ratio cours/bénéfice au pied de la lettre, car il peut y avoir une explication à son niveau élevé.

Avec une croissance de ses bénéfices en territoire positif par rapport aux bénéfices en baisse de la plupart des autres entreprises, T-Mobile US se porte plutôt bien ces derniers temps. Il semble que beaucoup s'attendent à ce que la société continue de défier l'adversité générale du marché, ce qui a accru la volonté des investisseurs de payer plus cher pour l'action. Dans le cas contraire, les actionnaires existants pourraient être un peu inquiets quant à la viabilité du cours de l'action.

Consultez notre dernière analyse pour T-Mobile US

Si vous souhaitez voir ce que les analystes prévoient pour l'avenir, vous devriez consulter notre gratuit rapport sur T-Mobile US.

Que nous disent les indicateurs de croissance sur le ratio cours-bénéfice élevé ?

Il existe une hypothèse inhérente selon laquelle une entreprise doit surperformer le marché pour que des ratios cours-bénéfices comme celui de T-Mobile US soient considérés comme raisonnables.

En regardant d'abord en arrière, nous constatons que la société a augmenté son bénéfice par action de 142 % l'année dernière. Au cours des trois dernières années, elle a également enregistré une excellente hausse globale de 239 % du BPA, aidée par ses performances à court terme. En conséquence, les actionnaires auraient probablement accueilli favorablement ces taux de croissance des bénéfices à moyen terme.

Selon les analystes qui suivent l'entreprise, le BPA devrait augmenter de 23 % par an au cours des trois prochaines années. Dans le même temps, le reste du marché ne devrait croître que de 10 % par an, ce qui est nettement moins attractif.

Dans ce contexte, il est compréhensible que le PER de T-Mobile US soit supérieur à celui de la majorité des autres entreprises. Apparemment, les actionnaires ne sont pas désireux de se débarrasser d'une entreprise qui envisage potentiellement un avenir plus prospère.

Que pouvons-nous apprendre du PER de T-Mobile US ?

En règle générale, nous déconseillons d'interpréter trop précisément les ratios cours/bénéfice au moment de prendre des décisions d'investissement, même si cela peut en dire long sur ce que les autres acteurs du marché pensent de l'entreprise.

Comme nous le pensions, notre examen des prévisions des analystes de T-Mobile US a révélé que ses perspectives de bénéfices supérieures contribuent à son PER élevé. À l'heure actuelle, les actionnaires sont satisfaits du PER car ils sont assez confiants que les bénéfices futurs ne sont pas menacés. À moins que ces conditions ne changent, elles continueront de soutenir fortement le cours de l'action.

N'oubliez pas qu'il peut y avoir d'autres risques. Par exemple, nous avons identifié 3 signes avant-coureurs pour T-Mobile US dont vous devriez être conscient.

Bien sûr, vous pourriez également être en mesure de trouver une meilleure action que T-Mobile US. Vous souhaiterez peut-être donc voir ceci gratuit un ensemble d’autres sociétés qui ont des ratios cours/bénéfices raisonnables et dont les bénéfices ont fortement augmenté.

L'évaluation est complexe, mais nous sommes là pour la simplifier.

Découvrez si T-Mobile États-Unis pourrait être sous-évalué ou surévalué avec notre analyse détaillée, comprenant estimations de la juste valeur, risques potentiels, dividendes, opérations d’initiés et sa situation financière.

Vous avez des commentaires sur cet article ? Vous êtes préoccupé par son contenu ? Entrer en contact avec nous directement. Vous pouvez également envoyer un e-mail à editorial-team (at) simplywallst.com.

Cet article de Simply Wall St est de nature générale. Nous fournissons des commentaires basés sur des données historiques et des prévisions d'analystes en utilisant uniquement une méthodologie impartiale et nos articles ne sont pas destinés à constituer des conseils financiers. Il ne s'agit pas d'une recommandation d'achat ou de vente d'actions, et ne tient pas compte de vos objectifs ou de votre situation financière. Notre objectif est de vous apporter une analyse ciblée à long terme basée sur des données fondamentales. Veuillez noter que notre analyse peut ne pas prendre en compte les dernières annonces des entreprises sensibles aux prix ou les informations qualitatives. Simply Wall St n'a aucune position sur les actions mentionnées.

Vous avez des commentaires sur cet article ? Vous êtes préoccupé par son contenu ? Entrer en contact avec nous directement. Vous pouvez également envoyer un e-mail éditorial-team@simplywallst.com

->Google Actualités