Ceci est un éditorial d’opinion de Joakim Book, chercheur à l’American Institute for Economic Research et écrivain sur tout ce qui concerne l’argent et l’histoire financière.

Toutes les monnaies (fiat) ont du mal à faire en sorte que leurs utilisateurs détiennent les dettes de leur émetteur. En d’autres termes, seuls les émetteurs jouissant d’un certain degré de confiance ou de crédibilité parviennent à « monétiser » une partie de leurs dettes, en demandant littéralement à d’autres de la porter pour eux gratuitement. À l’extrême, cela signifie que l’émetteur obtient un prêt perpétuel, non remboursable et sans intérêt avec lequel il peut financer un portefeuille d’actifs – dont il peut dépenser les bénéfices à sa guise. L’exemple le plus connu en est le Federal Reserve Board, et ses bénéfices de seigneuriage sont reversés au Trésor américain.

Les banques commerciales le font aussi, mais à un niveau inférieur de la hiérarchie monétaire. Lorsque vous déposez des billets de la Fed dans une banque commerciale, vous renoncez à une responsabilité fiduciaire de niveau supérieur pour un dépôt bancaire de niveau inférieur – et vous financez le portefeuille de la banque, ce qui génère généralement des taux d’intérêt de zéro.

Dans le passé, les banques commerciales émettaient des billets de banque privés (engagements ne portant pas intérêt) qui ne pouvaient rester en circulation que si leurs clients décidaient de les détenir, ce qu’ils ne faisaient que s’ils trouvaient une certaine commodité à le faire. Les banques britanniques des années 1700 et 1800, par exemple, offraient des billets très décoratifs, affichaient fièrement leurs bilans et se vantaient de leurs normes de prêt conservatrices, de leurs propriétaires aux poches profondes et d’autres raisons pour lesquelles les clients avaient confiance que leur argent était en sécurité. Les banques se disputaient les activités d’émission de billets, car les billets maintenus en circulation signifiaient un financement sans intérêt de ses actifs.

Quelques marches plus bas dans la hiérarchie monétaire fiat moderne basée sur la dette, nous trouvons une entreprise comme Starbucks. Bien qu’il ne s’agisse pas d’une banque, il émet toujours de l’argent – bien que de l’argent de la dette d’un type particulier. Starbucks a des valeurs en dollars stockées dans des cartes-cadeaux exceptionnelles : une valeur que les consommateurs ont essentiellement prêtée à l’entreprise à un taux d’intérêt de zéro pour cent. Environ 6% de l’encours de la société sont sous cette forme, remboursables et remboursables non pas en dollars mais en café (ce qui lui permet d’éviter les licences bancaires ou les réglementations pour les transmetteurs d’argent). Pour des promesses de café futur et/ou des récompenses de fidélité, les clients sont prêts à donner leur argent à Starbucks à l’avance.

Tout cela pour montrer qu’influencer les clients pour qu’ils tiennent votre responsabilité est le secret des superpuissances monétaires.

Tous les argents ont de la valeur parce que vous les détenez

Alors que toutes les crypto-monnaies sont argent extérieur plutôt que à l’intérieur de l’argent comme les entités commerciales discutées ci-dessus (c’est-à-dire qu’il s’agit d’actifs, détenus en pleine propriété, à l’extérieur le système bancaire, plutôt que des créances sur une entité de type bancaire à l’intérieur ce système), ils sont aux prises avec un problème similaire d’acquisition de liquidités. Pour que votre projet « crypto » réussisse, vous devez d’une manière ou d’une autre inciter les clients à conserver ses jetons – à remettre de précieuses ressources financières en échange d’une participation dans sa crypto-monnaie.

En tant que crypto-monnaie la plus mature et la plus sécurisée, le bitcoin a un avantage majeur (et unique) sur toutes les autres crypto-monnaies : il n’a pas de dirigeants contrôlant la masse monétaire, de fondateurs connus ou de bailleurs de fonds de capital-risque, de pré-mines ou de toute autre caractéristique. cela fait des crypto-monnaies plus des titres financiers que l’actif monétaire pur qu’est le bitcoin. Les gens veulent détenir des bitcoins pour son utilisation comme monnaie (future)et non pour une récompense de fidélité ou une promesse de rendement ou une promesse frauduleuse de gloire future.

Lien vers la vidéo YouTube.

Chaque shitcoin, ETH inclus, se bat pour la liquidité disponible et doit donc proposer des stratagèmes et des raisons pour que ses utilisateurs détiennent leur jeton (sans valeur). Découvrez toutes les pratiques de « staking » qui existent, où d’astucieux projets de « crypto » puisent dans des illusions de « rendement » : si vous détenez le jeton aujourd’hui, nous vous paierons Suite de ce jeton à l’avenir (peu importe la dilution et le changement de prix, mdr!). Rêvant de richesses indicibles, les investisseurs en capital-risque font leur entrée et l’espoir est que leur financement permette aux projets de se poursuivre suffisamment longtemps pour que des millions d’utilisateurs aient acquis une demande d’argent organique (à peu près).

Pour créer une demande d’argent, la plupart des émetteurs de shitcoins soudoient littéralement leurs utilisateurs avec des jetons nouvellement créés ou précédemment frappés – de l’argent numérique amusant sans aucun but. Inciter les gens à se séparer de la valeur réelle des faux shitcoins est le seul moyen pour eux de lancer leur jouet numérique sans valeur dans quelques genre de valeur. Tromper suffisamment de gens, pendant assez longtemps, et vous pouvez vous frayer un chemin vers une demande d’argent stable et continuellement renouvelée, des passifs sans intérêt ou un seigneuriage passionnant (cue Tether).

Matt Levine de Bloomberg écrit :

« Une grande partie de la crypto-économie consiste en une version de » si vous supposez que cette chose a de la valeur, alors elle a de la valeur. C’est également vrai dans un certain sens pour de nombreux autres investissements, mais la crypto a vraiment réussi à grande échelle.

Il étend cette prise aux « pièces stables algorithmiques », des pièces stables qui ne sont pas soutenues par (un semblant de) réserves, comme les banques commerciales du passé de la banque libre, mais qui reposent sur l’arbitrage commercial entre deux cryptos que le projet contrôle :

«La façon dont vous l’habillez sera généralement avec une sorte de Ponzi-ing, car c’est le principal moyen pour les projets de crypto autonomes de créer de la valeur de nos jours. Vous dites « hé, si vous déposez des pièces en dollars, nous vous paierons un rendement de 20 % en pièces d’action », ou « si vous misez des pièces d’action, nous vous donnerons un rendement de 20 % en pièces d’action », ou quoi que ce soit, et le taux d’intérêt sur cela – le rythme auquel les gens reçoivent de nouvelles pièces de monnaie créées à partir de rien – est suffisamment élevé pour que les gens s’excitent et le fassent pour un échange, même s’ils comprennent que tout est inventé. »

Le résultat est que « Vous Ponzi votre chemin vers une acceptation généralisée, puis vous maintenez la valeur principalement grâce à l’acceptation généralisée, et non par le mécanisme de cheville algorithmique. » Ce qui, soit dit en passant, n’est pas loin de la façon dont les gouvernements ont persuadé (forcé ?) leurs citoyens d’accepter des morceaux de papier sans valeur plutôt que de l’argent adossé à des matières premières.

Sans moyen de reproduire la conception immaculée de Bitcoin, les chaînes de preuve de participation doivent se disputer l’émission d’argent en persuadant leurs utilisateurs de se séparer d’actifs précieux en échange de promesses d’une plus grande part d’une future impression shitcoin.

En revanche, le bitcoin a fait passer sa valeur de zéro à quelque chose par les utilisateurs – librement et volontairement et sans fausses promesses ni incitations financières pour détenir le jeton – en utilisant de l’électricité et du matériel informatique pour valider les blocs et extraire le bitcoin.

Le prétendu étalon-or de la Russie et le rouble ne sont qu’un autre shitcoin

Selon qui vous croyez et dont vous suivez le cadre économique défectueux, ces dernières semaines, la Russie a à la fois établi un étalon-or et l’a aboli. Donnez-lui suffisamment de temps, et je suis sûr qu’un économiste intelligent de loin commentera comment cela montre une fois de plus l’impossibilité de lier l’argent à des actifs durables, comme les matières premières.

Un jour, fin mars, les responsables de l’administration Poutine promettaient d’acheter de l’or à 5 000 roubles l’once, ce qui a rapidement fait augmenter le rouble par rapport aux autres devises (bien qu’avec des flux de capitaux assez restreints). Quelques semaines plus tard, alors que la monnaie russe s’était suffisamment renforcée pour faire de 5 000 roubles un prix décent supérieur au marché de l’or, la banque centrale a mis fin à sa fixation unilatérale des prix de l’or. Rien à voir ici.

Lorsqu’un gouvernement promet de lier ses devises à certains actifs qu’il ne contrôle pas (les devises d’autres pays ou des matières premières comme l’or), son autorité monétaire se tient prête à acheter et vendre à des prix donnés. Si les commerçants des marchés financiers avec lesquels elle interagit croient en eux (crédibilité), ou si l’autorité monétaire a suffisamment d’actifs de réserve de change/d’argent dur en réserve, cette politique d’ancrage de sa monnaie peut réussir. Sinon, tôt ou tard, des attaques spéculatives ont lieu et le gouvernement est obligé de corriger leur trajectoire. Les marchés, comme la physique, peuvent être brutaux.

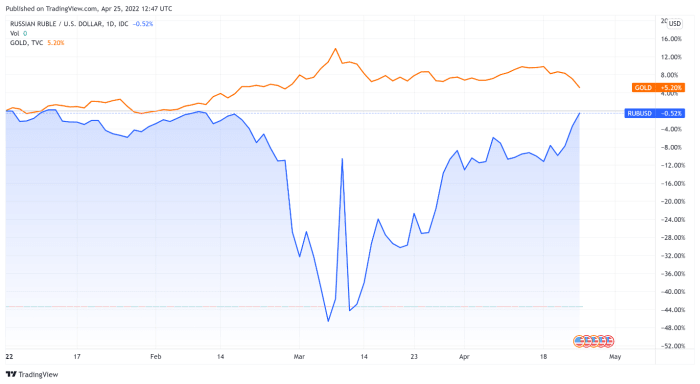

Depuis l’annonce de l’or, le rouble a retrouvé le niveau qu’il avait face à l’USD avant l’invasion de l’Ukraine. Est-ce que le tour de force de l’or a donc fonctionné ?

Plus probablement, tout cela était un jeu de crédibilité rapide, rendant le rouble un peu plus désirable pour les autres, ne serait-ce que brièvement à des fins transactionnelles. Pour Le Financial Times, Robin Wigglesworth résume : « Les importations ont été écrasées, les taux d’intérêt ont doublé, des contrôles de capitaux rigoureux ont été mis en place et les ventes de pétrole et de gaz de la Russie signifient qu’elle continue d’accumuler des revenus étrangers. Pas étonnant que le rouble se négocie plus haut sur un marché beaucoup plus petit.

Outre:

- Les étalons-or fonctionnent sur la confiance : et personne ne fait confiance à Vladimir Poutine, il est donc très peu probable que cela fasse grand-chose.

- Le jeu rouble-or manque toujours de la fonction de remboursabilité qui fait de la véritable monnaie extérieure. Les déposants de, par exemple, BlockFi peuvent convertir leurs dépôts BTC en sats ; les déposants, par exemple, de Bank of America, peuvent retirer de l’argent de la banque en billets de banque en monnaie extérieure. Les détenteurs de roubles ne peuvent … rien faire. Les échanger contre de l’or… ?

Toutes les devises se battent pour la liquidité et un outil qu’elles utilisent dans cette lutte offre des raisons à leurs utilisateurs de détenir leur dette ou leur jeton. En ce sens, la pléthore de shitcoins n’est pas si différente du rouble, son émetteur essayant désespérément de soutenir la fausse demande et de limiter les sorties de son réseau monétaire. Levine encore :

« … les gens ne font généralement pas confiance au dollar parce que vous pouvez gagner 100 % d’intérêts sur les dollars, ou même parce que vous pouvez gagner un petit intérêt sur les dollars ; ils font confiance au dollar parce qu’ils font confiance au dollar, dans une sorte d’adoption sociale généralisée et circulaire. Vous n’avez pas besoin de vous retrouver avec une chaîne de Ponzi.

Il est difficile de dire où le rouble, libéré des contrôles internes des capitaux et des sanctions étrangères, s’échangerait contre l’USD. Et il est difficile de stipuler où les monnaies fiduciaires s’échangeraient contre des actifs durables comme l’or ou le bitcoin si elles étaient libérées du contrôle et de la fiscalité du gouvernement.

La circularité de la demande monétaire est ce à quoi aspirent toutes les monnaies, et la Banque centrale de Russie nous a récemment montré certains des outils shitcoin qu’elle manie. La monnaie russe est peut-être un peu plus respectable que shitcoinery, mais c’est quand même shitcoinery. Contrairement à bon nombre de ses rivaux numériques, il dispose d’importantes réserves de matières premières, de gaz naturel et d’or qu’il peut utiliser pour défendre son jeton ou créer une demande monétaire pour celui-ci – sans parler d’une armée, d’une bureaucratie et d’un système fiscal.

Le sociolinguiste Max Weinreich est censé avoir plaisanté en disant qu' »une langue est un dialecte avec une armée ».

Nous pourrions en dire autant des shitcoins et des monnaies fiduciaires.

Ceci est un article invité de Joakim Book. Les opinions exprimées sont entièrement les leurs et ne reflètent pas nécessairement celles de BTC Inc. ou Bitcoin Magazine.