Jusqu’à récemment, Sam Bankman-Fried, ou SBF, était le golden boy de la crypto, connu pour avoir transformé son échange de crypto-monnaie, FTX, en un géant de 32 milliards de dollars en seulement deux ans.

Mais le joueur de 30 ans, échevelé et penché à gauche, vivait un mensonge. SBF, qui prétendait être un philanthrope minimaliste, avait utilisé les fonds de ses clients pour soutenir son empire crypto défaillant et financer son style de vie somptueux.

Au milieu des révélations et du repli plus large de l’industrie de la cryptographie, FTX et son réseau d’investissements – qui comprenait l’activité commerciale de SBF, Alameda Research, ainsi que plus de 200 autres sociétés de cryptographie – se sont effondrés de façon spectaculaire.

Pendant ce temps, SBF, l’ancien « chevalier blanc » de la crypto qui valait autrefois 26,5 milliards de dollars, dit qu’il en est à ses derniers 100 000 dollars.

Anciens clients FTX, universitaireset même le crypto fidèle ont allégué que l’échange cryptographique aujourd’hui disparu de Bankman-Fried était un véritable «schéma de Ponzi», conduisant à un déluge de poursuites civiles contre lui et sa société. Il n’y a pas encore eu de jugement sur les affaires.

Malgré les allégations et les aveux par SBF d’erreurs, les avocats contactés par Fortune a déclaré qu’il était trop tôt pour déclarer que FTX était un véritable « schéma de Ponzi » – bien qu’ils disent que les procureurs pourraient éventuellement le faire.

« Je ne sais pas s’il s’agit d’un schéma de Ponzi, et il faudra probablement un certain temps avant que nous le sachions », a déclaré Thomas P. Vartanian, directeur exécutif du Financial Technology and Cybersecurity Center à but non lucratif.

Vartanian, qui a représenté des parties dans 30 des 50 plus grands effondrements d’institutions financières de l’histoire des États-Unis, a noté qu’il pourrait falloir des années aux procureurs pour fouiller dans la comptabilité complexe, interconnectée et mal gérée de FTX et de ses filiales.

« Ils suivront l’argent, et ils le suivront jusqu’au centime. Et ils détermineront s’il s’agit de négligence, de fraude civile, de fraude criminelle, et s’il s’agit d’un système de Ponzi, d’un système pyramidal ou de quoi que ce soit », a-t-il déclaré. « Mais ce sont des faits qui, je pense, ne seront en possession de personne avant un certain temps, jusqu’à ce que tout l’argent soit suivi. »

Pourtant, Vartanian a noté que les documents déposés à la suite de la faillite de FTX sont jusqu’à présent « assez dévastateurs ».

« Donc pour moi, jusqu’à présent, cela ressemble à une mauvaise conduite d’entreprise », a-t-il déclaré. « Et que cela se transforme en fraude et en violation de la loi ou en stratagème de Ponzi est une autre question. »

Mais Carlos Martinez, spécialiste de la faillite au sein du cabinet d’avocats Scura, Wigfield, Heyer, Stevens & Cammarota, est allé plus loin.

« Je pense que la réponse juridique serait » attendons l’enquête « », a-t-il déclaré. « Mais je pense que c’est assez coupé et sec. L’écriture est sur le mur que c’était – ou du moins, si ce n’était pas censé être un stratagème de Ponzi, cela fonctionnait définitivement comme un stratagème de Ponzi.

Comment fonctionnent les schémas de Ponzi

Un schéma de Ponzi est une arnaque qui attire les investisseurs avec des promesses de rendements élevés avec peu ou pas de risque. Le problème est que les Ponzis créent ces prétendus rendements en utilisant l’argent de nouveaux investisseurs, et non des investissements rentables.

Le nom vient de Charles Ponzi, un escroc italien qui a escroqué les investisseurs américains dans les années 1920 avec une histoire intelligente et la promesse de rendements élevés.

La SEC a mis en garde contre les dangers des schémas de Ponzi et leur prévalence dans les cercles cryptographiques. Et certains critiques de la crypto, comme Nouriel Roubini, professeur émérite à la Stern School of Business de l’Université de New York, et PDG de Roubini Macro Associates, affirment même que l’ensemble de l’écosystème de la crypto est la «mère de tous les stratagèmes de Ponzi».

FTX partageait de nombreuses similitudes avec les anciens schémas de Ponzi. Sheila Bair, qui a été présidente de la Federal Deposit Insurance Corporation (FDIC) de 2006 à 2011, a déclaré à CNN plus tôt ce mois-ci que la capacité de SBF à charmer les régulateurs et les investisseurs était « très Bernie Madoff d’une certaine manière ».

Pendant plus de 20 ans, Madoff a dirigé la plus grande chaîne de Ponzi de l’histoire avant son arrestation en 2008, volant 65 milliards de dollars à 37 000 personnes. Bien que la comptabilité finale ne soit pas encore terminée, FTX a un passif de 50 milliards de dollars envers plus de 100 000 créanciers, ce qui rapproche les activités de SBF des chiffres de Madoff.

Mais SBF a-t-il lancé une chaîne de Ponzi ? Ou était-ce une fraude d’entreprise comme celle qui a conduit à l’effondrement d’Enron, la société énergétique basée à Houston dont la faillite et le scandale comptable qui a suivi ont secoué les marchés ?

Si vous demandez à l’ancien secrétaire au Trésor Larry Summers, Enron est une meilleure analogie avec FTX qu’un pur schéma de Ponzi.

« Je le comparerais à Enron », a déclaré Summers à Bloomberg au début du mois. « Pas seulement une erreur financière, mais – certainement d’après les rapports – des bouffées de fraude. Les appellations de stade très tôt dans l’histoire d’une entreprise. Vaste explosion de richesse dont personne ne comprend vraiment d’où elle vient.

Ce que nous savons du fonctionnement de FTX

La question de savoir si FTX était un stratagème de Ponzi peut faire l’objet d’un débat, mais SBF peut également s’être engagé dans ce que les procureurs pourraient déterminer comme un « détournement de fonds », une « fraude » ou même « un stratagème de Ponzi pur et simple », a déclaré Martinez. Fortune.

Par exemple, SBF a utilisé au moins 4 milliards de dollars de fonds clients FTX pour soutenir sa société commerciale, Alameda Research, alors que les prix de la cryptographie ont chuté plus tôt cette année, selon CoinDesk. SBF nie avoir mis en place une «porte dérobée» dans les systèmes FTX pour ce faire, affirmant que ce n’est «certainement pas vrai» et qu’il ne peut même pas coder.

Un représentant des médias pour SBF n’a pas répondu aux demandes de commentaires de Fortune.

Mais au New York Times Dealbook Summit mercredi, SBF a exprimé sa surprise face à l’effondrement de FTX, déclarant: «Je n’ai jamais essayé de commettre une fraude. J’étais enthousiasmé par les perspectives de FTX il y a un mois. Je l’ai vu comme une entreprise prospère et en pleine croissance. J’ai été choqué par ce qui s’est passé ce mois-ci. Et en le reconstruisant, il y a des choses que j’aurais aimé faire différemment.

Mais l’ancien cryptomilliardaire a admis qu’une « chose comptable très mal étiquetée » a permis à Alameda d’être « beaucoup plus endetté » qu’il ne l’avait prévu.

FTX fait également face à une vague de poursuites pour sa publicité, un peu comme ce qui est arrivé à la branche marketing de Bernie Madoff en 2009 après son arrestation.

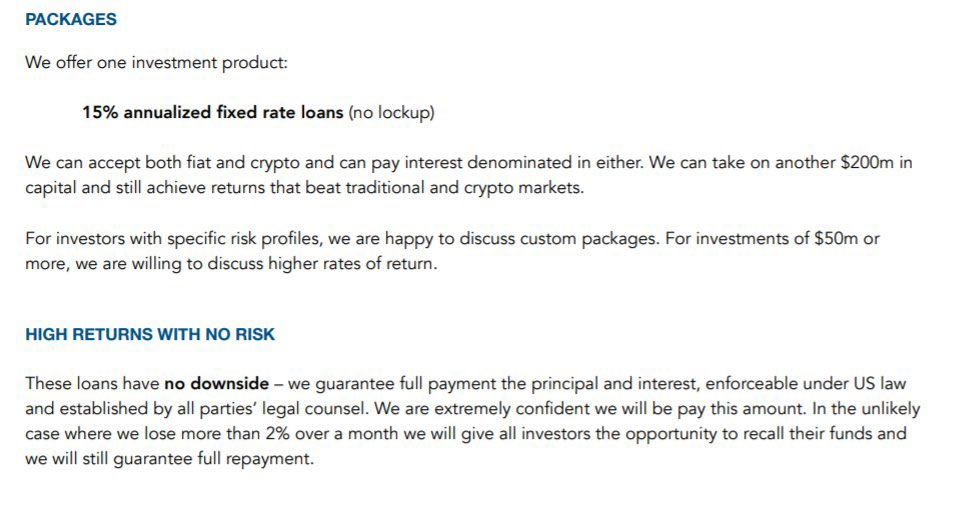

FTX a embauché des célébrités, dont la star de la NFL, Tom Brady, pour des publicités coûteuses du Super Bowl. Et dans un pitch deck de 2018 aux investisseurs (photo ci-dessous), il a offert aux clients ce qu’il a décrit comme « des rendements élevés sans risque » et des prêts sans « inconvénient ».

SBF et son équipe de FTX n’hésitaient pas non plus à dépenser. L’entreprise a perdu 300 millions de dollars sur une propriété aux Bahamas pour les cadres supérieurs, a accumulé un onglet de 55 000 $ au bar MargaritaVille d’un Jimmy Buffet et a loué des avions privés pour transporter des forfaits Amazon aux cadres.

À son apogée, Madoff et ses collègues ont également vécu une vie de luxe, achetant des manoirs de plusieurs millions de dollars et des bijoux, des vêtements et des montres de luxe, dont certains ont été vendus aux enchères pour rembourser ses investisseurs après son arrestation.

Enfin, avant sa chute, la principale bourse internationale de FTX détenait 9 milliards de dollars de passifs non garantis avec seulement 900 millions de dollars d’actifs, selon le Financial Times. Habituellement, le total des passifs et le total des actifs doivent correspondre sur un bilan, et la disparité montre que FTX était dans un trou profond avant son effondrement.

Alors que SBF a insisté sur le fait qu’il avait simplement mal évalué le montant des passifs dans les livres, le nouveau PDG de FTX, John Ray III, qui a également géré l’effondrement d’Enron, a qualifié les opérations de FTX « d’échec complet des contrôles de l’entreprise » avec une « absence totale de contrôle financier digne de confiance ». informations. »

« De l’intégrité compromise des systèmes et de la surveillance réglementaire défectueuse à l’étranger, à la concentration du contrôle entre les mains d’un très petit groupe d’individus inexpérimentés, peu sophistiqués et potentiellement compromis, cette situation est sans précédent », a-t-il déclaré.

La question de savoir si SBF exploitait un stratagème de Ponzi via FTX ne sera déterminée qu’après que les procureurs auront terminé leurs enquêtes et qu’un jury statuera sur toutes les affaires pénales qu’ils intenteront. Mais Vartanian a fait valoir que le Congrès devait adopter dès que possible des réglementations plus strictes sur l’industrie de la cryptographie.

« Je pense que le Congrès doit rédiger de nouvelles règles pour indiquer clairement que le secteur de la cryptographie prend et utilise l’argent des autres, ce qui signifie qu’il s’agit d’un fiduciaire », a-t-il déclaré. « C’est un dépositaire, et il doit être traité comme tel. sous la loi. »

Cette histoire a été initialement présentée sur Fortune.com

Plus de Fortune : La classe moyenne américaine est à la fin d’une époque L’empire cryptographique de Sam Bankman-Fried « était dirigé par une bande d’enfants aux Bahamas » qui sortaient tous ensemble Les 5 erreurs les plus courantes que font les gagnants de la loterie Malade avec une nouvelle variante d’Omicron ? Soyez prêt pour ce symptôme