Malgré l’ascension fulgurante du bitcoin de plus de 550% cette année, l’analyse en chaîne donne une image du début du jeu. Pourquoi? Trois mots: Coin Days Destroyed (CDD).

Nulle part au sommet cette année

En évaluant le CDD, nous pouvons visualiser la confiance des détenteurs de bitcoin à long terme par rapport au prix actuel du bitcoin.

Pour comprendre le fonctionnement du CDD, commençons par les jours de pièces.

Qu’est-ce qu’un jour de la pièce?

Les jours de pièces sont le nombre de jours depuis qu’un bitcoin a été transféré d’un portefeuille à un autre. La logique derrière eux est d’attribuer une valeur plus élevée à une pièce de monnaie inactive. Pourquoi? Parce que les détenteurs de bitcoins à long terme ont une meilleure connaissance de la volatilité du cycle de marché et sont donc plus aptes à identifier les meilleurs moments pour acheter ou vendre.

Ainsi, lorsque les détenteurs à long terme vendront leur bitcoin, les Coin Days Destroyed augmenteront. Lorsque des mains fortes tiennent, les tendances CDD baissent, ce qui suggère leur confiance dans un nouveau marché haussier.

Que sont les jours de pièces détruits?

Coin Days Destroyed est un terme qui désigne le moment où le bitcoin qui se trouvait dans un portefeuille – accumulant des jours de pièces – est soudainement vendu, ce qui entraîne la «destruction» de ces jours de pièces. Surtout, le bitcoin n’est pas réellement détruit. CDD est simplement une terminologie qui calcule le temps effacé.

Voici un exemple: imaginez qu’un investisseur achète 1 bitcoin et le garde dans son portefeuille pendant 90 jours, puis voit une forte augmentation du prix et décide de vendre. Il aurait «détruit» 90 jours de bitcoin.

Lorsque les investisseurs accumulent (et que peu de pièces anciennes sont dépensées), Coin Days Destroyed aura une tendance à la baisse. Durant stade avancé marchés haussiers, les vieilles pièces sont souvent de plus en plus dépensées et entraîneront un pic de Coin Days Destroyed.

La beauté de cette formule: elle pèse moins sur l’activité des commerçants à court terme. Étant donné que ces traders ne détiennent pas de bitcoin pendant longtemps, leur impact sur les Coin Days Destroyed sera minime par rapport aux activités des traders à long terme.

Cependant, lorsque les détenteurs à long terme commencent à vendre leur bitcoin, cela vaut la peine d’y prêter attention.

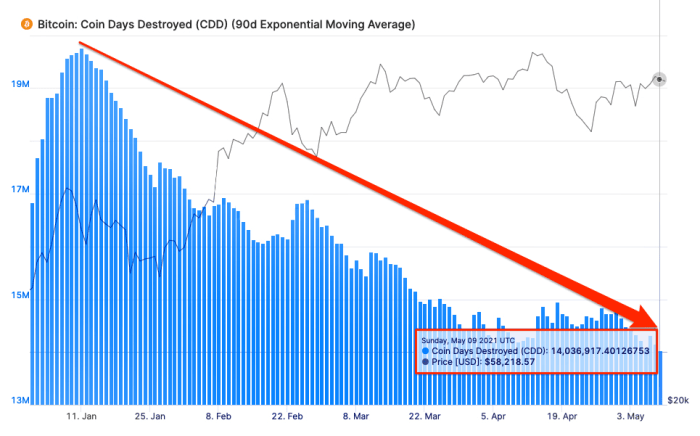

Lorsque nous examinons ces paramètres importants, il semble que le bitcoin est loin d’être à son plus haut cette année. Bitcoin est maintenant supérieur à 40000 $, mais la moyenne mobile sur 90 jours pour Coin Days Destroyed est proche de ses niveaux les plus bas. Voir le tableau ci-dessous:

La baisse des Coin Days Destroyed montre que les vieilles mains sont plus fortes que jamais face à l’augmentation des prix.

Comment le CDD est-il calculé?

Les jours de pièces détruites sont calculés par:

- Le nombre de bitcoins dans une transaction

- Multiplié par le nombre de jours depuis la dernière utilisation de ces pièces.

La partie «détruite» entre en vigueur lorsqu’elle est retirée à la réception. Encore une fois, cela signifie que les pièces détenues pendant de longues périodes auront plus de poids en CDD.

Cette métrique en chaîne montre le poids des mains fortes par rapport aux spéculateurs à court terme.

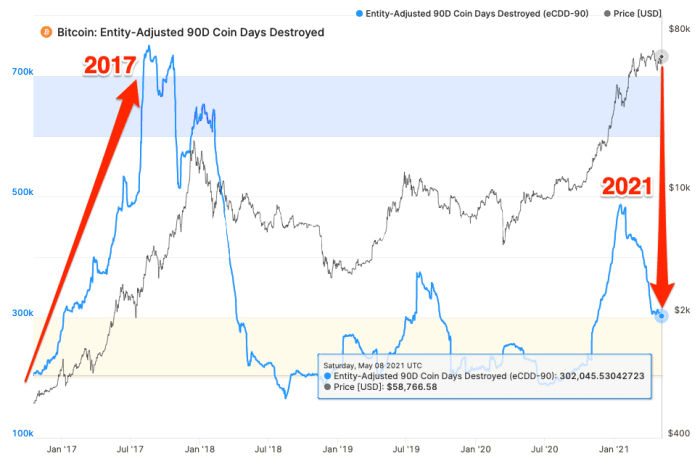

Le nombre actuel de jours de pièces détruites est bien inférieur au prix supérieur de 2017. Donc, cela indique que moins de mains de vétérans se vendent que dans les cycles haussiers précédents.

Étant donné que le réseau Bitcoin a maintenant 12 ans et que l’offre actuelle de BTC s’est déjà appréciée, il est révélateur que des mains fortes ne vendent pas leurs avoirs. Cela suggère que le sommet du marché est loin d’être proche de notre prix actuel.

De plus, la demande accrue des investisseurs institutionnels pourrait être la principale force derrière cette récente poussée de confiance à long terme de la part des détenteurs chevronnés.

En avril, Fidelity Investments, avec 10,3 billions de dollars d’actifs sous gestion, a lancé une plate-forme d’analyse capable de visualiser les données Bitcoin en chaîne pour ses clients institutionnels appelée «Sherlock». Wells Fargo se prépare également à adopter l’investissement dans les bitcoins, car il annonce qu’il offrira un produit de crypto-monnaie géré activement.

Ces mouvements de sociétés de gestion d’actifs de premier plan soulignent la montée en puissance des investisseurs institutionnels qui misent sur la croissance future du Bitcoin.

Ceci est un article invité par Portfolio Insider. Les opinions exprimées sont entièrement les leurs et ne reflètent pas nécessairement celles de BTC, Inc. ou Magazine Bitcoin.

.