C’est ainsi que les marchés se détendent et, avec les chaînes de blocs, les utilisateurs avertis peuvent tous le regarder en direct au fur et à mesure qu’il baisse.

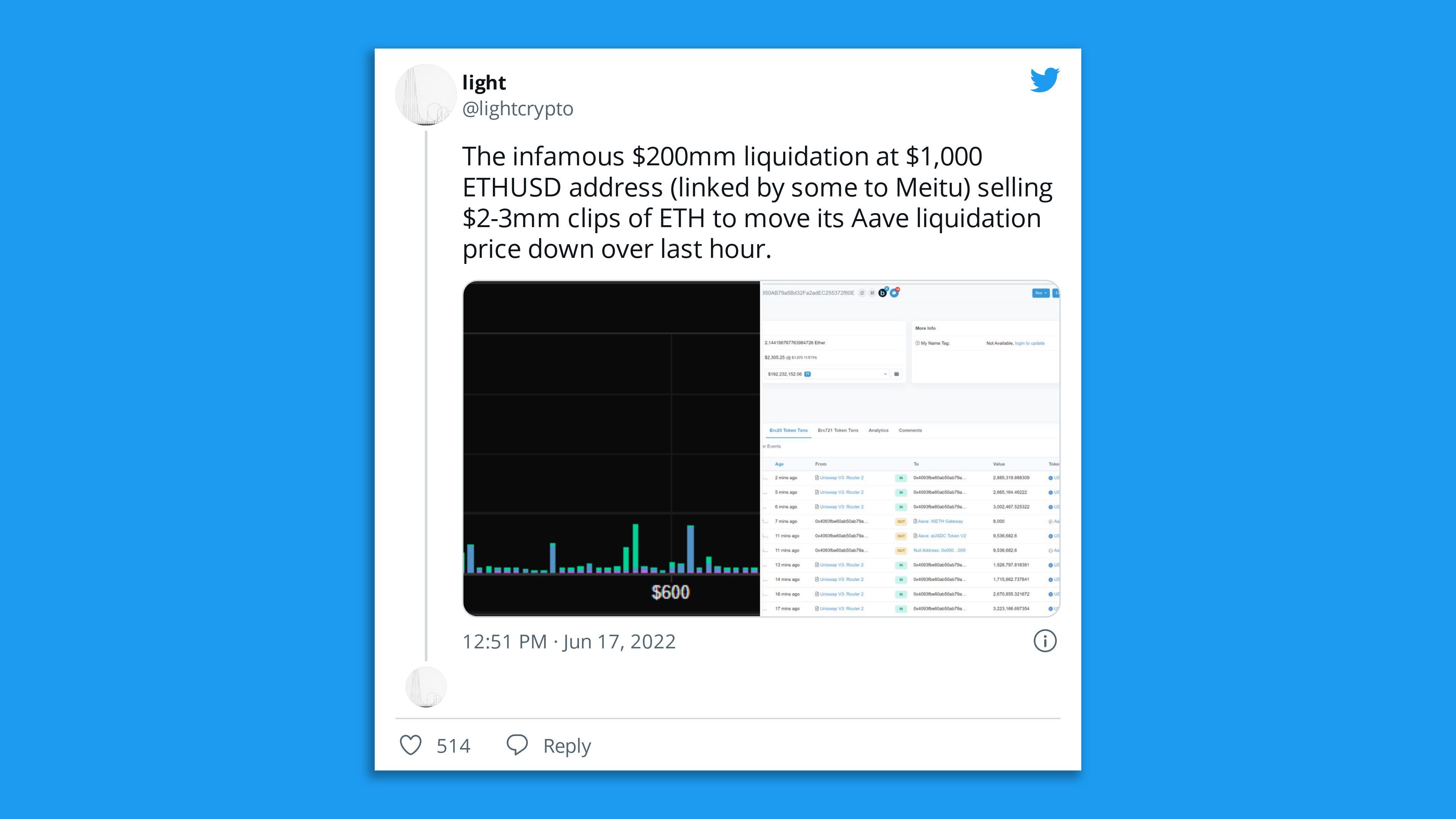

Au cours des derniers jours, les observateurs de crypto ont été captivés par deux grands portefeuilles qui semblent être liés à 181 millions de dollars en éther (ETH), avec des garanties sous forme de prêts qui sont à la limite de la solvabilité.

- La plupart des dettes sont sur le marché monétaire Aave (152 098,98 ETH d’une valeur de 166 millions de dollars au moment de la rédaction, mais le reste est sur Compound (14 316,90 ETH d’une valeur de 15,6 millions de dollars).

Pourquoi est-ce important: Si le prix de l’éther baisse davantage, ces dettes seront liquidées, libérant un flot d’éther sur le marché, ce qui fera encore baisser le prix de l’éther.

Piloter l’actualité : L’hiver de Crypto devient de plus en plus glacial, avec Bitcoin tombant sous le niveau psychologiquement chargé de 20 000 $ tôt samedi, et l’éther plongeant brièvement en dessous de 1 000 $ alors que les investisseurs renflouent les pièces numériques. Les deux ont perdu plus de 30% de leur valeur au cours de la seule semaine dernière.

Avec une baleine dans un endroit dangereux position comme celle-ci, les commerçants qui croient que l’éther reviendra à ses sommets antérieurs à long terme ont maintenant une incitation à vendre. S’il baisse suffisamment, de gros prêts comme ceux-ci seront liquidés et feront baisser encore plus le prix.

- Cela pourrait être leur signal d’acheter à nouveau, augmentant gratuitement le total de leurs avoirs en ETH, mais seulement après que les aspirations du marché aient sérieusement souffert.

- Pendant ce temps, les liquidations augmentent actuellement chez les prêteurs financiers décentralisés, avec 250,6 millions de dollars de liquidations sur Aave, Compound et MakerDAO au cours des 7 derniers jours, selon Dune Analytics.

Détails: Les portefeuilles en question sont 0x493F et 0x7160. Pour le premier portefeuille, faites défiler jusqu’à Aave v2 et voyez le prêt le plus important.

- Ces portefeuilles semblent être liés, car on peut les voir effectuer des transferts d’éther plus importants, du premier au second, ici et ici, avant de compléter la garantie des prêts composés.

On pourrait naturellement se demander : Pourquoi ne pas simplement clôturer les prêts ? Ils ne peuvent pas, car les portefeuilles sont longs à effet de levier. Le propriétaire a déposé des ETH, emprunté des stablecoins, acheté plus d’ETH et déposé cela pour emprunter plus de stablecoins pour recommencer. Etc.

- ZoomerAnon de l’équipe de la société d’analyse DeFi Uniwhales, a expliqué que vous pouvez voir le portefeuille prendre à plusieurs reprises des stablecoins comme l’USDT et l’USDC, l’envoyer à Binance et retirer des milliers d’éthers.

- Début janvier, plusieurs transactions comme celle-ci ont pu être observées en utilisant Etherscan.

Soyez intelligent : Les traders font levier lorsqu’ils pensent que le prix d’un actif va augmenter. Si c’est le cas, ils peuvent retirer suffisamment pour rembourser leur prêt, retirer leur garantie et sortir de la transaction avec une plus grande partie de l’actif sous-jacent.

Oui mais: Cela ne fonctionne que si le prix de l’actif augmente.

- Ces portefeuilles pariaient que l’éther augmenterait encore en janvier, alors qu’il se négociait à plus de 3 300 $. Aujourd’hui, il détient à peine 1 000 $.

- « Il a emprunté 96 040 ETH avant d’emprunter de l’argent », a déclaré ZoomerAnon à Axios via Telegram.

Les prêteurs DeFi sont automatisés. Ils surveillent les prix des garanties pour s’assurer que chaque prêt est correctement garanti. Dès que la garantie devient insuffisante, ces protocoles vendent automatiquement la garantie sous-jacente sur le marché libre.

- Chaque fois qu’un emprunteur est liquidé, il se fait couper les cheveux douloureusement. Lorsqu’ils ont fait levier sur leur position, cette coupe de cheveux est multipliée.

Par les chiffres : Un chercheur a calculé que la position la plus importante, sur Aave, sera liquidée au prix de 982 ETH. Uniwhales met son prix de liquidation à 870 $.

- L’ETH devrait chuter de 212 $, soit près de 20 %, pour déclencher cette baisse de prix. Cela dit, l’ETH a perdu 212 dollars de valeur depuis le 13 juin et près de 900 dollars depuis le 1er juin.

L’intrigue : On suppose que ces positions appartiennent à un grand entrepreneur chinois, mais il pourrait opérer seul, sans la modélisation sophistiquée des risques des sociétés commerciales et sans la capacité de surveiller les positions 24 heures sur 24.

- Cela dit, si le propriétaire dispose d’un capital liquide, il peut toujours acheter des pièces stables et fermer certaines des positions mortes, évitant ainsi la liquidation.

Bulle de pensée : Cela peut ressembler à un autre désastre géant à venir dans le monde de la cryptographie, mais il y a une autre façon de le voir : comme un marché transparent, fonctionnant comme prévu.