Uniswap n’a même pas trois ans, mais il a déjà transformé des millions de dollars en milliards pour les investisseurs en capital-risque qui parient sur un nouveau type d’échange de crypto-monnaie.

Au lieu d’agir comme un courtier traditionnel, Uniswap est un logiciel automatisé qui permet aux utilisateurs d’échanger des crypto-monnaies directement entre eux, sans aucun intermédiaire.

L’année dernière, les investisseurs en capital-risque qui avaient investi un total de 12,8 millions de dollars dans l’entreprise à l’origine du projet ont reçu un édulcorant : Uniswap a commencé à distribuer 1 milliard de jetons numériques aux utilisateurs, donnant aux investisseurs 18% du total.

Les jetons, qui donnent aux détenteurs le droit de vote dans le projet, ont bondi à un prix de 28 $, récompensant les investisseurs avec une participation d’environ 5 milliards de dollars, tous les jetons émis. Uniswap a présenté un calendrier d’acquisition de quatre ans pour les jetons, qui ont actuellement une capitalisation boursière d’environ 16 milliards de dollars, selon les données de CoinMarketCap.

Uniswap a beaucoup de compagnie. Au cours de la dernière année, les start-up de crypto-monnaie à la croissance la plus rapide ont été celles visant à abolir les intermédiaires financiers. Ils ont également amené une nouvelle génération de capital-risqueurs, produisant des rendements qui font l’envie de leurs pairs plus conservateurs.

Les projets de finance décentralisée, ou « DeFi », visent à reproduire des services financiers de base tels que le prêt et le commerce à l’aide de logiciels appelés blockchains, en supprimant les intermédiaires traditionnels.

En l’espace de deux ans, et aidé par le récent boom de la crypto-monnaie, ce qui a commencé comme une curiosité a pris de l’ampleur, inaugurant un nouveau modèle de technologie investissant dans le processus.

Les investisseurs privés ont soutenu 72 sociétés DeFi cette année, selon les données de PitchBook, dépassant déjà de plus d’un quart le total de l’année dernière.

Uniswap a facilité plus d’un milliard de dollars de transactions sur la majorité des jours de mai, rivalisant avec les échanges de crypto-monnaie traditionnels tels que Coinbase pour les affaires dans l’éther et d’autres jetons connexes.

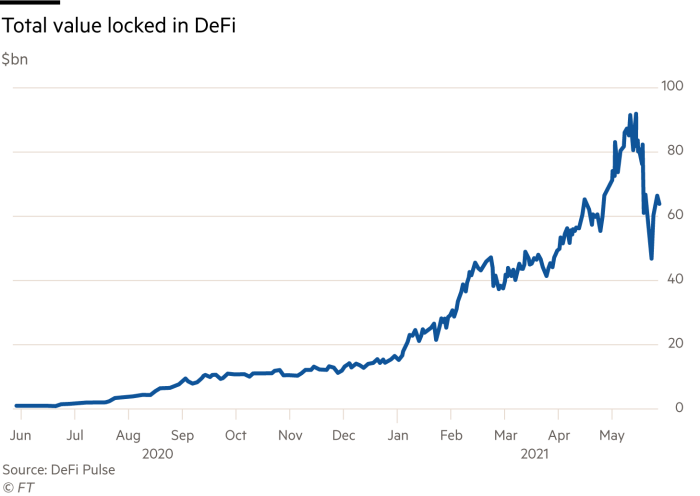

Pendant ce temps, la valeur de la crypto-monnaie utilisée comme garantie pour les prêts, les transactions et autres transactions dans les applications DeFi a été multipliée par plus de 60 au cours de la dernière année, atteignant l’équivalent de plus de 67 milliards de dollars, selon les données du site Web. DeFi Pulse.

Les partisans des projets DeFi sont convaincus qu’à long terme, les applications ont de bonnes chances de recâbler le système financier.

Mais les sociétés de capital-risque traditionnelles, y compris Sequoia Capital, ont largement évité d’investir directement dans des projets DeFi, en partie à cause des inquiétudes quant à la façon dont elles seraient traitées par les régulateurs, selon des personnes familières avec leur pensée.

Les avocats et les investisseurs en capital-risque ont déclaré que DeFi habite une zone grise en grande partie non réglementée qui pourrait faire face à la pression du nouveau président de la Securities and Exchange Commission, Gary Gensler. Certains investisseurs ont établi des comparaisons entre DeFi et le boom des offres initiales de pièces il y a quatre ans, qui s’est effondrée à la suite d’interventions des régulateurs.

« La structure fondamentale de la réglementation financière américaine passe par des intermédiaires », a déclaré Jai Massari, associé du cabinet d’avocats Davis Polk qui conseille sur les transactions de crypto-monnaie. « Ici, vous n’avez pas ces intermédiaires. »

Sequoia et d’autres sociétés de capital-risque traditionnelles ont plutôt investi de manière indépendante par le biais de fonds spécialisés en crypto-monnaie, qui ont souvent des structures plus flexibles leur permettant d’accumuler des participations plus importantes dans des actifs numériques. Paradigm et Polychain Capital, deux grands investisseurs dans les projets DeFi, ont tous deux reçu des investissements de Sequoia.

Les fondations des universités Harvard et Yale ont également soutenu Paradigm, qui est dirigé par le co-fondateur de Coinbase Fred Ehrsam et l’ancien partenaire de Sequoia Matt Huang. Après avoir levé 740 millions de dollars début 2018, les actifs de la société avaient atteint 3 milliards de dollars à la fin de l’année dernière, selon les documents réglementaires.

Des fonds plus importants sont en route. Andreessen Horowitz, investisseur dans plusieurs des plus grands projets DeFi tels que les programmes de prêt Compound et Maker, a récemment cherché à lever 1 milliard de dollars pour la prochaine version de ses fonds de crypto-monnaie, doublant presque la taille de sa version la plus récente.

Tout le monde à DeFi n’a pas accueilli les investisseurs en capital-risque, qui bénéficient souvent de conditions préférentielles pour investir tôt. Un projet, PoolTogether, a modifié les termes d’un accord symbolique prévu après que certains membres de la communauté se soient plaints de la remise que les investisseurs recevraient en échange d’un financement rapide, selon les forums en ligne du groupe.

« La signalisation qui serait autrement très précieuse d’avoir un investisseur de niveau A – elle a un effet inverse sur DeFi », a déclaré Haseeb Qureshi, associé directeur de Dragonfly Capital, une société de capital-risque de crypto-monnaie.

Bulletin hebdomadaire

Pour les dernières nouvelles et opinions sur la fintech du réseau de correspondants de FT dans le monde, inscrivez-vous à notre newsletter hebdomadaire #fintechFT

Inscrivez-vous ici en un clic

Alors que les groupes DeFi commencent souvent en tant qu’entreprises qui lèvent du capital-risque traditionnel, le véritable gain survient lorsque les projets émettent de grands pools de jetons.

Les distributions, qui récompensent les utilisateurs avec des actifs effectivement gratuits pour leur participation aux réseaux, sont destinées à étendre les droits de gouvernance à un large groupe, réduisant ainsi le pouvoir des fondateurs au fil du temps. Ils ont également payé généreusement pour les investisseurs en capital-risque.

Si les jetons d’Uniswap continuent de se négocier aux niveaux actuels, les investisseurs en capital-risque auront restitué près de 400 fois leur capital initial dans le projet au moment où leurs actions seront entièrement acquises.

Paradigm, qui a dirigé une levée de fonds de 1,8 million de dollars dans la société derrière Uniswap, était le plus grand investisseur extérieur lorsque le projet a commencé à émettre des jetons l’année dernière, ont déclaré deux personnes proches du dossier. L’entreprise avait reçu les droits sur sa part de tous les jetons émis par le projet lorsqu’elle a investi, a déclaré l’une des personnes. Paradigm et Uniswap ont tous deux refusé de commenter.

Certains investisseurs ont déjà commencé à parier sur des sites alternatifs pour les développeurs DeFi. Ethereum, la blockchain sous-jacente à la plupart des projets, a dû faire face à des coûts de transaction élevés alors que le volume a augmenté, frustrant les commerçants.

Kyle Samani, associé directeur de Multicoin Capital, a déclaré que les investisseurs avaient placé trop de confiance dans le fait qu’Uniswap deviendrait le teneur de marché dominant et qu’Ethereum restait le programme informatique le plus important pour DeFi.

Solana, une nouvelle blockchain soutenue par Multicoin en 2019, s’est appréciée d’un facteur de plus de 150 depuis son introduction en bourse sur Binance l’année dernière, ce qui lui confère une capitalisation boursière de 9,1 milliards de dollars. Multicoin est le plus grand investisseur extérieur dans le projet, ont déclaré les deux groupes. Solana prétend avoir des vitesses plus rapides et des coûts de transaction inférieurs à ceux d’Ethereum.

« D’ici la fin de l’année, l’argent le plus intelligent qui n’est pas une crypto à temps plein dira qu’Ethereum n’a pas gagné », a déclaré Samani.