Le jour où le bitcoin deviendra moins volatil est le jour où l’adoption massive commencera. Ou est-ce que l’adoption massive minimisera la volatilité sur le bitcoin ?

C’est l’un des débats les plus populaires dans notre espace alors que les acteurs du marché tentent de spéculer sur le moment où l’action volatile des prix du bitcoin deviendra plus fluide. Ceux qui me connaissent connaissent ma position sur le sujet : l’adoption massive devrait à terme lisser la courbe de volatilité et les fluctuations de prix du bitcoin, mais cette adoption pourrait augmenter considérablement la volatilité à court terme, alors que l’écosystème en expansion continue de s’adapter à l’afflux de nouveaux acteurs du marché.

Au fur et à mesure que l’écosystème Bitcoin grandit et évolue, de nouveaux acteurs continuent d’entrer avec des caractéristiques différentes les uns des autres, ce qui peut perturber ou même stresser un écosystème habitué à une réalité différente depuis si longtemps.

Le parcours de la volatilité des prix Bitcoin

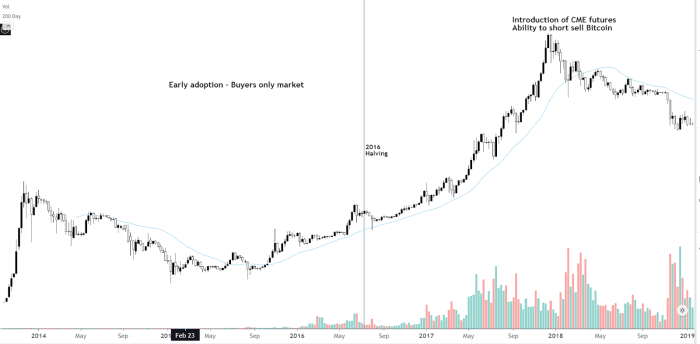

Certains des niveaux de volatilité les plus bas, en fait, se sont produits pendant la phase d’adoption précoce (2013 à 2017) du bitcoin, lorsque la capitalisation boursière était inférieure à 20 milliards de dollars et que le réseau était dominé par les premiers croyants en un marché réservé aux acheteurs. Puis soudain, la volatilité a frappé avec une vente massive qui a secoué le monde en 2018 et a retiré de nombreuses personnes «du marché».

Mais que s’est-il passé avant la vente qui a déclenché cet événement ? Beaucoup de choses ont été dites à ce sujet, mais peu d’approches ont reconnu un événement clé qui a eu lieu un peu plus tôt, en décembre 2017 : l’introduction du premier produit à terme bitcoin, qui a commencé à se négocier sur le Chicago Mercantile Exchange.

C’était un événement qui, pour la première fois, créait une nouvelle réalité. La capacité de vendre à découvert des bitcoins à grande échelle. En d’autres termes, la possibilité de vendre des bitcoins que vous n’aviez jamais possédés auparavant (même si ce bitcoin n’a jamais été réel, mais plutôt un outil de suivi des prix).

Cela consistait en la première expansion de l’écosystème Bitcoin, qui est venue contrer la réalité antérieure d’un marché réservé aux acheteurs.

La popularité croissante du bitcoin en tant que classe d’actifs en voie d’adoption massive a déclenché la création du marché à terme et la création d’un nouveau type de participant au marché, le vendeur à découvert, ce qui a conduit à une vente dont nous nous souvenons tous.

À l’avenir, alors que le bitcoin entrait dans un nouveau cycle de marché, la douleur de la vente de 2018 a retiré la plupart des joueurs dynamiques du système et a permis aux maximalistes de regagner la composition majoritaire du réseau.

Quelque chose qui a conduit au rajeunissement progressif des prix jusqu’à la mi-2020, lorsque le bitcoin est devenu, pour la première fois, l’enfant le plus cool de la ville et que l’adoption massive a commencé à sembler une réalité potentielle.

Une plongée plus approfondie dans les causes de la volatilité des prix Bitcoin

Mais, avant d’aborder le présent, examinons à quel point le bitcoin était volatile alors qu’il se dirigeait vers la liste CME, la facilité des prix et le retour à la relativité pour les personnes en dehors du réseau.

Le Bitcoin était assez volatil, diront certains, alors que le réseau se préparait à une adoption massive. Mais comment cela se compare-t-il à l’action des prix de la mi-2020 à aujourd’hui, lorsqu’un afflux record d’acteurs du marché a rejoint notre réseau et que l’adoption massive a commencé à se déclencher ?

L’afflux record de nouveaux participants au marché a conduit à une volatilité record dans le réseau, une volatilité qui ne semble pas encore prête à quitter le système. « Pourquoi? » vous pourriez demander. « N’avons-nous pas toujours cru que l’adoption massive apporterait un équilibre dans le système ? » « Comment se fait-il que le bitcoin, avec une capitalisation boursière de 100 milliards de dollars, 300 milliards de dollars ou même 1 000 milliards de dollars, soit plus volatil que le bitcoin avec une capitalisation boursière de 20 milliards de dollars? »

La réponse est simple : les acteurs du marché ont maintenant des utilités et des objectifs différents de ceux qu’ils avaient au stade de l’adoption précoce, et le réseau subit un petit choc car il essaie d’absorber la croissance, semblable à l’acné sur le visage d’un adolescent comme sur son corps. devient celui d’un adulte.

Bitcoin avec une capitalisation boursière de plusieurs centaines de milliards de dollars compte de nombreux nouveaux acteurs. Des joueurs avec des rôles et des croyances différents, les maximalistes représentant désormais une part nettement plus petite du gâteau. L’écosystème a évolué d’un marché réservé aux acheteurs qui accueillait initialement les investisseurs à long terme, pour accueillir les traders et spéculateurs dynamiques, les bureaux propriétaires et les fournisseurs de liquidités, les prêteurs et une série d’autres nouveaux rôles qui sont en fait très nécessaires pour le long terme. but à terme de l’adoption massive, mais qui ont apporté une volatilité extrême à court terme alors que le réseau essaie de s’adapter à la nouvelle réalité en constante évolution.

L’importance de la gestion des risques

Tout cela, alors qu’une question continue de dominer le marché : comment pouvons-nous minimiser la volatilité sur un réseau qui est passé d’un nourrisson à un bébé, mais qui a encore un long chemin à parcourir avant qu’il ne soit pleinement développé ?

La réponse est simple : la gestion des risques.

La gestion des risques d’un point de vue individuel est l’aide la plus importante que chacun de nous puisse offrir au bitcoin afin qu’il continue de croître et d’accepter de nouveaux membres avec une volatilité plus faible et des fluctuations de prix plus douces.

En matière de gestion des risques, la règle numéro un est de comprendre vos risques. Mais avant de les comprendre, nous devons en fait les reconnaître.

« Le déni du risque fait référence aux moyens cognitifs de développer une adaptation aux comportements à risque en rejetant la possibilité de subir une perte. » -Peretti-Watel

« Ce n’est pas ce que vous ne savez pas qui vous cause des ennuis. C’est ce dont vous êtes sûr que ce n’est pas le cas. -Mark Twain

Et si le total cumulé des positions bitcoin dans le monde n’était pas basé sur des résultats aléatoires, mais plutôt sur des scénarios connus avant l’établissement de la position ?

Et si la liquidation de cette position à effet de levier avait pu être évitée ?

Et si le profit d’un mineur était bloqué pendant un an ou si 70 % de la valeur de votre portefeuille était sécurisé ?

Ensuite, la confiance dominerait le marché et la prochaine vente n’aurait pas été aussi mauvaise que la précédente.

La gestion des risques est un vote de confiance dans le bitcoin.

Pourquoi? Parce que la confiance est dérivée de résultats connus et que les résultats connus sont un résultat de la gestion des risques.

La gestion des risques est la réponse aux fluctuations extrêmement volatiles et aux ventes moins importantes. Le moment où la baisse n’est pas préjudiciable à nos portefeuilles ou à l’épargne de nos vies, c’est le moment où les liquidations seront évitées et les ventes de panique saisiront.

Le moment où chacun gère individuellement son risque est le moment où la normalisation des prix sera atteinte et la confiance sera acquise dans l’ensemble du marché.

Mais comment aborder la gestion des risques ?

Pour commencer, la gestion des risques commence par le placement des positions et l’exécution des transactions. Ou en évitant simplement une situation de surendettement sur laquelle vous n’avez absolument aucun contrôle.

La gestion des risques consiste à s’assurer que nous ne nous engageons pas dans un commerce qui, s’il tourne mal, menacera notre bien-être financier et celui de nos familles.

La gestion des risques se produit lorsque vous mettez un stop loss sur votre position à effet de levier au lieu de doubler ou d’espérer que les prix reviendront à leur niveau actuel.

La gestion des risques se produit lorsque vous réalisez rapidement que vous êtes celui qui a tort, pas le marché, et ajustez en conséquence votre exposition.

Dans une approche plus modérée, la gestion du risque peut se faire via les marchés dérivés, lorsque vous achetez une option de vente afin d’établir un scénario de perte maximum ou un gain minimum. Ou simplement lorsque vous vendez des contrats à terme pour une partie de votre position physique afin de protéger votre portefeuille contre la volatilité à proximité et les conditions de marché potentiellement défavorables.

Comme toute autre chose dans la vie, la gestion des risques devrait fonctionner comme un mécanisme d’aversion aux dommages, et non comme une solution aux conséquences. Notre objectif doit toujours être d’éviter que notre maison ne prenne feu, de ne pas éteindre le feu une fois qu’il est trop tard.

Ceci est un article invité par Anestis Arampatzis. Les opinions exprimées sont entièrement les leurs et ne reflètent pas nécessairement celles de BTC Inc ou Magazine Bitcoin.

.