Ceci est un éditorial d’opinion de Wilbrrr Wrong, un passionné de la plèbe Bitcoin et de l’histoire économique.

Dans cet article, je décris mon expérience dans l’utilisation de prêts garantis par bitcoin, du type proposé par Holdhodl ou Unchained Capital. J’ai utilisé ces prêts pendant la course haussière de 2020-2021, en utilisant quelques règles générales, mais récemment j’ai fait une étude qui montre qu’ils pourraient être utilisés avec une plus grande sécurité si une approche plus systématique est mise en place.

Je ferai la mise en garde dès le départ que ma pratique pourrait bien être critiquée comme ne parvenant pas à « rester humble ». De nombreux experts déconseilleraient certainement ces idées, par exemple dans cet épisode « Once Bitten » avec Andy Edstrom.

Je m’intéresse depuis longtemps à l’utilisation de quantités modestes d’effet de levier dans les stratégies financières, et ces idées sont présentées uniquement pour documenter mon expérience et comment elle aurait pu être améliorée.

Motivations

La première motivation de cette stratégie est venue de l’excellent livre « Quand l’argent meurt », qui détaille le processus étape par étape de la façon dont l’Allemagne a sombré dans l’hyperinflation en 1920-1923. Une histoire frappante de cette période est que de nombreux Allemands sont devenus riches, alors que la monnaie et le pays traversaient l’enfer. Ces investisseurs ont contracté des emprunts en deutsche mark et les ont utilisés pour acheter des actifs durables comme l’immobilier. Puis, au bout d’un à deux ans, ils remboursaient leurs prêts avec des deutschemarks devenus presque sans valeur, et ils étaient toujours en possession de la vraie chose – une maison, par exemple.

La deuxième motivation est venue de la réflexion sur les stratégies de gestion de trésorerie. La gestion d’une pile de bitcoins semble analogue aux problèmes auxquels l’Arabie saoudite est confrontée, avec ses ressources pétrolières. En particulier, ils ont une ressource précieuse et ils ont des dépenses. Ils veulent utiliser leurs ressources pour maximiser leur pouvoir d’achat et se constituer un patrimoine pour l’avenir. Bien sûr, l’Arabie saoudite a aussi d’autres considérations géopolitiques, mais en général, c’est le problème auquel est confronté tout family office ou gestionnaire de patrimoine.

Experience precedente

J’ai utilisé la stratégie « deutschmark loan » à bon escient dans le marché haussier de 2020-2021, mais je n’ai pas été systématique. Je suis allé avec un jugement subjectif pour savoir quand contracter des prêts et comment les dimensionner. J’avais les principes directeurs généraux :

- Lors de l’initiation d’un nouveau prêt, essayez de maintenir le ratio prêt/valeur total du portefeuille à 20 %. En d’autres termes, essayez de maintenir la valeur en USD du portefeuille de prêts à 20% de la valeur en USD du bitcoin que j’avais alloué à cette stratégie. Dans ce cas, je serais capable de résister à une baisse de 50 % du prix du BTC.

- Essayez de ne pas vendre. J’avais plutôt bien bu le Kool-Aid que BTC atteindrait plus de 200 000 $, et je ne voulais pas être secoué.

Tous les prêts étaient des prêts garantis par des bitcoins, du type de ceux proposés par Hodlhodl ou Unchained Capital. Une caractéristique principale de ces prêts est qu’ils sont liquidés si la valeur du bitcoin adossé aux prêts diminue – essentiellement un prêt sur marge. Par exemple : si vous contractez un prêt de 50 000 $, vous devez sur-garantir et mettre en place 100 000 $ de bitcoins. Si la valeur du bitcoin tombe à 70 000 $, vous devez alors publier des BTC supplémentaires, sinon votre garantie sera liquidée.

J’ai assez bien réussi avec ces idées. J’ai survécu au tirage d’Elon / dogecoin et j’ai tenu bon pour la course haussière du quatrième trimestre 2021. Mais ensuite, j’ai tenu trop longtemps dans le marché baissier induit par la Réserve fédérale en 2022. Suite à cette expérience, j’ai décidé d’étudier si une approche plus systématique aurait amélioré la protection contre les baisses, tout en permettant à mon stack de croître avec le temps.

La stratégie systématique

Avec cette stratégie modifiée, j’ai effectué un back-test sur 2019-2021 qui a introduit des directives strictes pour la souscription de nouveaux prêts et la réduction des soldes existants. J’ai choisi des orientations relativement similaires à ma stratégie 2020, mais avec plus de rigueur. J’ai commencé avec un ratio prêt-valeur (LTV) de 20 %. Par exemple, avec une pile test BTC d’une valeur de 100 000 $, le prêt initial serait de 20 000 $, qui serait utilisé pour acheter plus de BTC.

Une fois le prêt établi, mon test surveille si le prix du BTC baisse. Dans ce cas, alors LTV augmente. Poursuivant l’exemple précédent, si la valeur de la pile de bitcoins tombe à 80 000 $, alors le LTV monte à 25 %. (La valeur de prêt de 20 000 $ est maintenant divisée par la valeur mise à jour de 80 000 $ de la pile.)

Si le LTV augmente trop, le test liquide une partie du prêt. Dans mes études, j’ai choisi 30% comme ce niveau. Si LTV atteint ce niveau, il vend du BTC pour rembourser une partie du prêt. Dans cette approche, je ne veux pas réagir de manière excessive aux fluctuations momentanées d’un marché haussier volatil, je vendrais donc suffisamment de bitcoins pour ramener le LTV à 25 %.

À l’opposé, si le prix du BTC augmente, le LTV chutera. Avec l’exemple précédent : si la pile de bitcoins s’élève à 120 000 $, alors le LTV est maintenant de 16,7 % – le prêt de 20 000 $ est maintenant divisé par 120 000 $. Si le LTV tombe à 15 %, alors la stratégie décide qu’il est prudent de contracter un nouvel emprunt et ramène le LTV à 20 %.

Il convient de noter que la partie vraiment difficile de cette stratégie est d’avoir la discipline de vendre lorsque le LTV atteint 30 %. Nous souffrons tous d’hopium, il faut donc une volonté de fer pour mettre en œuvre les recommandations crachées par un script informatique.

Frottements du monde réel

Une bête noire personnelle est constituée de stratégies quantitatives qui ont fière allure sur le papier, mais qui s’effondrent une fois que vous avez pris en compte les problèmes du monde réel tels que les coûts de transaction, les retards de traitement et les taxes. Dans cet esprit, j’ai écrit un script python pour tester le portefeuille de prêts systématiques et inclure les effets suivants :

- Frais d’origine. Il s’agit généralement de 1 %. Par exemple, si vous demandez un prêt de 100 000 $, vous recevrez 99 000 $ sur votre compte bancaire.

- Temps de traitement. Je l’ai fixé à 14 jours. Le temps écoulé entre la demande de prêt et le moment où vous obtenez l’USD ou l’USDT. 14 jours sont peut-être trop conservateurs, mais cela fixe un plancher pour la performance de la stratégie – vous contractez généralement de nouveaux prêts lorsque le prix monte en flèche.

- Impôts. C’est la partie qui rend vraiment pénible la vente de bitcoins lorsque le LTV augmente. Cependant, le traitement fiscal BTC permet le traitement HIFO – Highest In, First Out. Cela peut réduire les taxes payées – vous comptez vos ventes par rapport au prix le plus élevé que vous avez payé.

- Taux d’intérêt. J’ai fixé ce maximum à 11 %, ce que j’ai trouvé typique pour ces prêts.

- Temps de vente. J’ai eu une estimation du temps de vente d’un jour. Par exemple, si le LTV dépasse 30 %, je pourrai vendre du bitcoin et faire baisser mon LTV en un jour. D’après mon expérience, le processus de vente de BTC et d’obtention de l’USD par virement bancaire peut être effectué en une journée.

- Roulements. Tous les prêts sont supposés avoir des échéances de 12 mois. Si un prêt arrive à son terme, il sera reconduit. La taille en USD du prêt augmentera pour ajouter les frais de montage du nouveau prêt.

- Frais d’intérêt. Lorsque je souscris un nouveau prêt, je retiens tous les frais d’intérêts nécessaires pour le trimestre en cours et le trimestre suivant, pour tous les prêts. BTC est acheté avec le montant restant.

Données

Les données quotidiennes proviennent de Coinmetrics. Ils ont beaucoup réfléchi à leurs chiffres et ont fait des recherches pour éliminer le commerce fictif. Leur taux de référence quotidien prend également une moyenne pondérée dans le temps sur l’heure précédant la clôture du marché de New York. Cette pondération temporelle est un bon indicateur du glissement – lorsque vous achetez ou vendez, vous ne réalisez jamais exactement le prix indiqué à la clôture. Leur méthodologie est décrite ici, en particulier à partir du bas de la page sept, « Algorithme de calcul ».

Le seul problème avec Coinmetrics était que leur prix bas pour le bitcoin en mars 2020 était de 4 993 $. J’ai eu le souvenir d’un prix plus bas lors de cet accident. Pour cette raison, j’ai également pris quelques Yahoo! les données, qui montraient 4 106 $ intrajournaliers, comme test de résistance supplémentaire pour la stratégie. Avec les deux ensembles de données, la stratégie a survécu au stress et a bien fonctionné.

Résultats

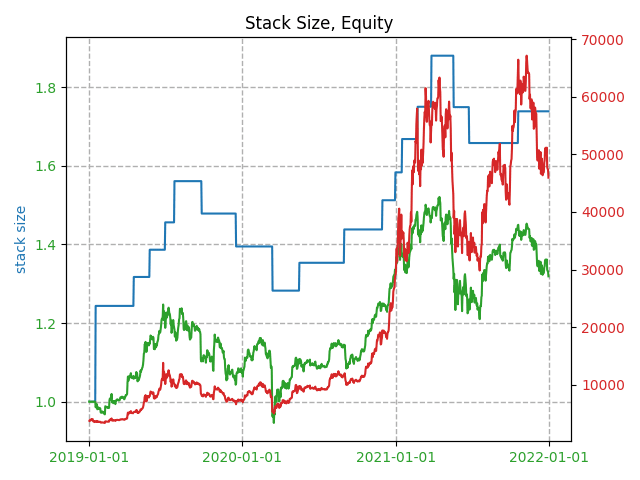

Avec tout le préambule précédent, les résultats sont bien sortis, comme le montre le graphique :

Une explication des résultats :

- La ligne bleue est la taille de la pile. Il commence à 1 et atteint environ 1,75 d’ici la fin de 2021.

- La ligne rouge est le prix du bitcoin, tracé avec des coordonnées linéaires plutôt que le tracé logarithmique habituel.

- La ligne verte montre la position des capitaux propres – la valeur de la pile BTC, moins le solde du prêt. Ceci est indiqué en termes BTC, contre l’axe de gauche.

Il s’agit d’un résultat prometteur, car il montre que, sur la période 2019-2021, cette stratégie systématique aurait pu être utilisée pour faire croître une pile BTC d’environ 32 %, avec une protection conservatrice contre les baisses.

L’autre résultat positif est que la stratégie a bien géré le stress du marché, en mars 2020 et en mai 2021. Dans les deux cas, elle a maintenu une bonne couverture collatérale et n’a pas approché la liquidation forcée. Même avec Yahoo! les données montrant le niveau intrajournalier inférieur, la couverture des garanties n’est jamais descendue en dessous de 240 % lors de l’événement extrême du 20 mars 2020. Les conditions typiques de liquidation des prêts sont d’environ 130 à 150 %.

Un résultat négatif a été que la position en actions est temporairement tombée en dessous de un en mars 2020, à 0,96 BTC avant de se redresser. Ainsi, le back test a montré que cette stratégie, bien que conservatrice, comporte des risques et ne présente pas de « repas gratuit ».

Conclusions et travaux supplémentaires

Cet article détaille mon utilisation précédente des prêts garantis par bitcoin et comment cela aurait pu être amélioré avec une approche plus disciplinée. À l’avenir, j’expérimenterai différents paramètres de la stratégie, tout en me protégeant contre le surajustement à une période de temps spécifique. J’ai également effectué des travaux initiaux sur l’ajout des frais de subsistance dans le back-test, pour compléter l’image globale de la gestion de patrimoine. Le résultat final est très sensible aux frais de subsistance, la prudence s’impose donc. Pas de Lamborghini.

D’une vue de 30 000 pieds, le principal point à retenir est que les années à venir seront caractérisées par une énorme volatilité, ainsi que des opportunités pour ceux qui peuvent équilibrer l’optimisme avec la discipline et le conservatisme. Rien dans cet article n’est un conseil en investissement ! Faites vos propres recherches et prenez à cœur votre responsabilité personnelle. Mon objectif personnel sera de poursuivre et d’améliorer ces stratégies de prêt, et de prendre des risques calculés afin de passer la grande réinitialisation de la dette avec autant de sats que possible.

Ceci est un article invité de Wilbrrr Wrong. Les opinions exprimées sont entièrement les leurs et ne reflètent pas nécessairement celles de BTC Inc ou de Bitcoin Magazine.